После повышения ключевой ставки ЦБ до 21% на заседании в октябре 2024 года многие заговорили о грядущем обвале на рынке недвижимости. Виктор Зубик, основатель компании Smarent, разобрал пять причин для падения цен и как быть инвесторам.

В этой статье:

• Пять причин падения цен на недвижимость

• Что же происходит на рынке недвижимости после повышения ставки ЦБ?

• Что делать в текущих условиях?

Пять причин падения цен на недвижимость

Все громче звучат опасения, что рынок недвижимости ждет крах, а цены на квартиры обвалятся на 30, 40, а то и 50 процентов уже в начале 2025 года. Давайте разберемся. Я вижу пять основных причин, которые могут привести к снижению стоимости жилья.

Во-первых, это отмена льготных ипотек. В крупных городах, таких как Москва и Санкт-Петербург, фактически осталась только семейная ипотека, но и она под вопросом: на рынке ходят слухи, что программу могут сократить. Вы, возможно, возразите: «Как же, она действует до 2030 года!» Ну, давайте посмотрим, как обстоят дела с другими программами. Например, IT-ипотека была продлена до 2030 года, но лишь для регионов, исключив Москву и Санкт-Петербург, где сосредоточено почти половина рынка недвижимости. Более того, уже сейчас крупные банки, такие как Сбербанк, приостановили выдачу IT-ипотеки даже в регионах. С семейной ипотекой ситуация может оказаться схожей: ее могут не только ограничить, снизив максимальную сумму с 12 до 6 млн, но и вовсе отменить для Москвы и Петербурга. Логика такая: девелоперы в этих городах и так справляются, зачем им помогать?

Во-вторых, это отток инвесторов. На рынок недвижимости все меньше влияют так называемые одноразовые инвесторы, которые активно вкладывались в новостройки благодаря льготным ипотекам, а более крупные игроки уходят в нежилую недвижимость — офисы, апартаменты, ритейл — где условия зачастую выгоднее, а доходность выше. На этом фоне Росреестр даже отметил, что рынок нежилой недвижимости сейчас более «живой», чем жилой. Свободных офисов в Москве, к примеру, всего 4%, да и те зачастую низкого качества, что подогревает интерес к ним со стороны инвесторов.

В этой статье:

• Пять причин падения цен на недвижимость

• Что же происходит на рынке недвижимости после повышения ставки ЦБ?

• Что делать в текущих условиях?

Пять причин падения цен на недвижимость

Все громче звучат опасения, что рынок недвижимости ждет крах, а цены на квартиры обвалятся на 30, 40, а то и 50 процентов уже в начале 2025 года. Давайте разберемся. Я вижу пять основных причин, которые могут привести к снижению стоимости жилья.

Во-первых, это отмена льготных ипотек. В крупных городах, таких как Москва и Санкт-Петербург, фактически осталась только семейная ипотека, но и она под вопросом: на рынке ходят слухи, что программу могут сократить. Вы, возможно, возразите: «Как же, она действует до 2030 года!» Ну, давайте посмотрим, как обстоят дела с другими программами. Например, IT-ипотека была продлена до 2030 года, но лишь для регионов, исключив Москву и Санкт-Петербург, где сосредоточено почти половина рынка недвижимости. Более того, уже сейчас крупные банки, такие как Сбербанк, приостановили выдачу IT-ипотеки даже в регионах. С семейной ипотекой ситуация может оказаться схожей: ее могут не только ограничить, снизив максимальную сумму с 12 до 6 млн, но и вовсе отменить для Москвы и Петербурга. Логика такая: девелоперы в этих городах и так справляются, зачем им помогать?

Во-вторых, это отток инвесторов. На рынок недвижимости все меньше влияют так называемые одноразовые инвесторы, которые активно вкладывались в новостройки благодаря льготным ипотекам, а более крупные игроки уходят в нежилую недвижимость — офисы, апартаменты, ритейл — где условия зачастую выгоднее, а доходность выше. На этом фоне Росреестр даже отметил, что рынок нежилой недвижимости сейчас более «живой», чем жилой. Свободных офисов в Москве, к примеру, всего 4%, да и те зачастую низкого качества, что подогревает интерес к ним со стороны инвесторов.

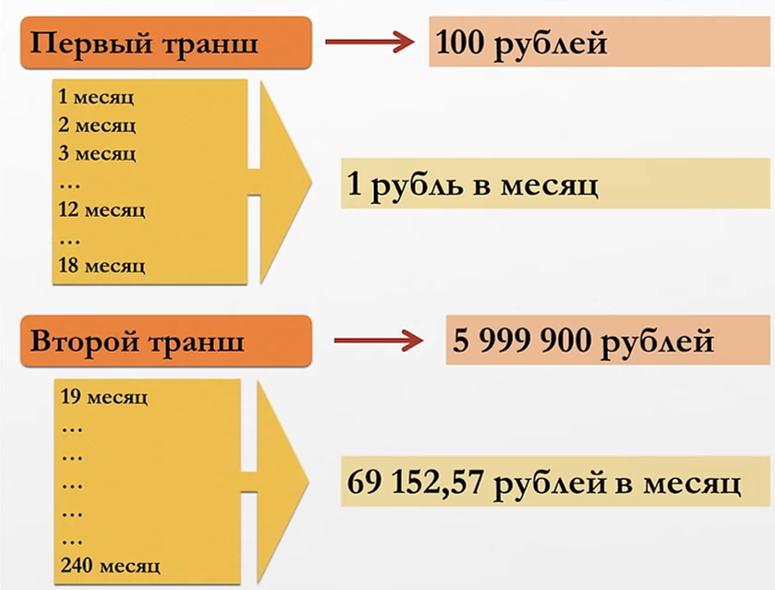

В-третьих, новые правила игры для ипотеки с 2025 года. Сейчас девелоперы ориентированы на ипотеку, и пытаются завлечь клиентов выгодными ежемесячными платежами. Любой рекламный баннер застройщиков пестрит обещаниями — «ипотека от 50 тыс. в месяц» или «субсидированная ставка». Но в итоге получается так, что за квартиру реальной стоимостью в 12 млн ₽ вам предлагают заплатить 17 млн, но с низким первоначальным взносом — всего-то 5%, около миллиона рублей. Потребители охотно идут на такие условия, как «хомячки в кроличью нору», не понимая, что «выгодные» схемы фактически маскируют завышенные цены и высокие платежи. В итоге застройщики играют не на ценах, а на условиях ипотеки. Но если такие «схемы» запретят, придется понижать цены, и будет видно, готовы ли люди покупать квартиры за наличные.

А с 1 января 2025 года вступают в силу требования ЦБ для ипотеки. В первую очередь, будут запрещены субсидированные ставки: останутся лишь семейная ипотека, IT-ипотека и рыночные ставки. Какими они будут в 2025 году — 20%, 25%, а может, и все 35% — сказать сложно. Сюда же добавляется отмена траншевой ипотеки: некоторые банки то вводят ее, то отменяют. Например, раньше было так: при покупке квартиры за 10 млн с первым взносом в 2 млн, пока дом строится, нужно было платить лишь за первый транш, то есть 20–30 тыс. в месяц, а окончательная сумма выплачивалась позднее. Но многие не понимают, что по завершении строительства платеж может резко увеличиться до 100–150 тыс. рублей в месяц. Есть ли у них на это средства? Вряд ли. Надежда на «потом перепродать» или «ЦБ снизит ставку» — не более чем мираж.

А с 1 января 2025 года вступают в силу требования ЦБ для ипотеки. В первую очередь, будут запрещены субсидированные ставки: останутся лишь семейная ипотека, IT-ипотека и рыночные ставки. Какими они будут в 2025 году — 20%, 25%, а может, и все 35% — сказать сложно. Сюда же добавляется отмена траншевой ипотеки: некоторые банки то вводят ее, то отменяют. Например, раньше было так: при покупке квартиры за 10 млн с первым взносом в 2 млн, пока дом строится, нужно было платить лишь за первый транш, то есть 20–30 тыс. в месяц, а окончательная сумма выплачивалась позднее. Но многие не понимают, что по завершении строительства платеж может резко увеличиться до 100–150 тыс. рублей в месяц. Есть ли у них на это средства? Вряд ли. Надежда на «потом перепродать» или «ЦБ снизит ставку» — не более чем мираж.

В-четвертых, это надежда инвесторов и покупателей недвижимости на снижение ключевой ставки. Год или полтора назад, в августе 2023 года, многие ожидали, что ставка скоро начнет снижаться. Но вместо этого она лишь продолжает расти, и предсказать ее дальнейшее поведение непросто. Даже экономисты пока не могут уверенно сказать, когда она начнет падать. ЦБ таргетирует инфляцию на уровне 4%, но вряд ли этот уровень удастся достичь к 2025 или даже 2026 году — скорее, не раньше 2027 года. А пока ключевая ставка остается высокой, растет и число заемщиков, берущих траншевые ипотеки или идущих на ипотеку с минимальным взносом и низкими ежемесячными платежами на период строительства. Они рассчитывают, что при передаче ключей ставка ЦБ будет более низкой и им удастся выгодно рефинансировать свою ипотеку. Но что если снижение не произойдет и платежи вдруг вырастут до 300 тыс. ₽ в месяц? В таких условиях некоторые владельцы будут вынуждены выставить жилье на вторичный рынок — и возможно, по цене ниже покупной, лишь бы не выплачивать по 300 тыс. ежемесячно. Но, как говорится, «взял ипотеку — плати», никто спасать вас не будет.

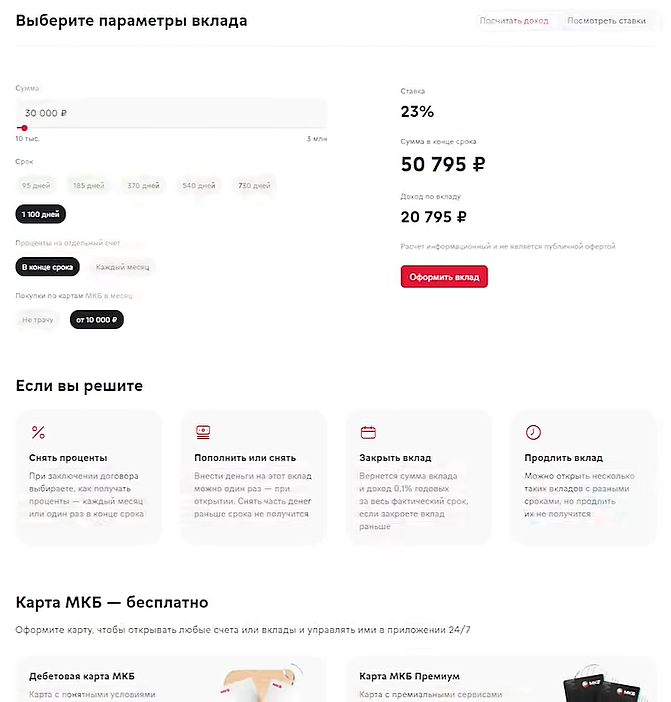

В-пятых, это депозиты, которые благодаря высокой ключевой ставке сейчас на пике. Многие банки предлагают 20-25% годовых на депозиты сроком на три года (но без капитализации процентов, что следует учитывать). Конечно, есть риски и с депозитами, но все же они не столь значительны. Я подробно освещал этот вопрос. Объективно: покупка новостройки за 20 млн ради сдачи ее в аренду сейчас выглядит не самой выгодной инвестицией. Даже при высокой ставке аренды, скажем, 150 тыс. ₽ в месяц, чистый доход составит полтора-два миллиона в год, что даст максимум 10% годовых. При этом сейчас потенциала роста стоимости объекта нет, и человек вместо покупки квартиры пойдет на депозит вместо инвестиции в недвижимость. И во многих случаях это правильно, если человек смотрит на краткосрочную перспективу.

Что же происходит на рынке недвижимости после повышения ставки ЦБ?

Первое, что я вижу, — это сокращение разрыва между ценами на первичное и вторичное жилье, к чему стремится ЦБ и лично Эльвира Набиуллина. Центробанк регулярно указывает, что спред (разница в цене) между новостройками и вторичкой может превышать 30%, а иногда и 40–50%. Но такое сравнение порой напоминает сопоставление Lada Vesta с BMW M5: да, и то и другое — автомобиль, но разница колоссальна. То же самое с недвижимостью: сравнивать новостройку за 15 млн и старую хрущевку за 10 млн — это не совсем корректно.

Были ожидания, что с отменой льготной ипотеки цены на новостройки пойдут вниз, что сократит разрыв с ценами на вторичное жилье. Однако новостройки держатся примерно на том же уровне, в основном благодаря тому, что еще работают программы семейной и IT-ипотеки. Это ключевой фактор, почему значительного снижения цен на новостройки можно ожидать только к началу 2025 года, а не в конце 2024-го.

А вот вторичное жилье, напротив, подорожало. Многие покупатели, имея свободные средства или выручив деньги с продажи другой квартиры, не спешат размещать их на депозиты из-за опасений заморозки или низкой доходности. Им нужна конкретная недвижимость здесь и сейчас. Раньше такие покупатели охотно рассматривали новостройки, но теперь выбирают вторичный рынок. Причин несколько: они боятся, что застройщик не успеет вовремя сдать объект, да и выгодных предложений по ипотеке на первичку сейчас почти нет. Особенно если покупателю не подходит семейная ипотека, его путь лежит прямиком на вторичный рынок, где цены, хоть и медленно, но уверенно растут.

Второй момент касается крупных застройщиков, стремящихся монополизировать рынок. Если взглянуть на ситуацию, то доминируют в ней именно крупные девелоперы. Почему мы почти не говорим о мелких компаниях? Да потому что их практически нет — их просто не пускают на рынок. Введение эскроу-счетов с 2019 года значительно усложнило жизнь небольшим застройщикам: получить проектное финансирование становится все сложнее, а в последнее время это стоит колоссальных денег. В итоге мелкие компании зачастую просто не выдерживают условий и отказываются от строительства.

Зато гиганты, такие как ПИК, Самолет, ЛСР, прекрасно понимают, что мелкие застройщики могут не справиться, что создает для них дополнительные возможности. Например, когда Seven Suns не смог достроить свои объекты, ПИК забрал их площадки и взялся за достройку. С большой вероятностью государство предоставит для этого субсидии. Крупные застройщики наблюдают, как рынок стагнирует, а конкуренты вынуждены уходить с рынка. Это открывает для них возможность выкупить перспективные участки земли или проекты обанкротившихся девелоперов по минимальной цене, укрепляя свои позиции. Крупные застройщики выгодно подросли за последние годы, и стагнация рынка для них — это шанс выкупить мелких игроков и усилить свою монополию.

Что же происходит на рынке недвижимости после повышения ставки ЦБ?

Первое, что я вижу, — это сокращение разрыва между ценами на первичное и вторичное жилье, к чему стремится ЦБ и лично Эльвира Набиуллина. Центробанк регулярно указывает, что спред (разница в цене) между новостройками и вторичкой может превышать 30%, а иногда и 40–50%. Но такое сравнение порой напоминает сопоставление Lada Vesta с BMW M5: да, и то и другое — автомобиль, но разница колоссальна. То же самое с недвижимостью: сравнивать новостройку за 15 млн и старую хрущевку за 10 млн — это не совсем корректно.

Были ожидания, что с отменой льготной ипотеки цены на новостройки пойдут вниз, что сократит разрыв с ценами на вторичное жилье. Однако новостройки держатся примерно на том же уровне, в основном благодаря тому, что еще работают программы семейной и IT-ипотеки. Это ключевой фактор, почему значительного снижения цен на новостройки можно ожидать только к началу 2025 года, а не в конце 2024-го.

А вот вторичное жилье, напротив, подорожало. Многие покупатели, имея свободные средства или выручив деньги с продажи другой квартиры, не спешат размещать их на депозиты из-за опасений заморозки или низкой доходности. Им нужна конкретная недвижимость здесь и сейчас. Раньше такие покупатели охотно рассматривали новостройки, но теперь выбирают вторичный рынок. Причин несколько: они боятся, что застройщик не успеет вовремя сдать объект, да и выгодных предложений по ипотеке на первичку сейчас почти нет. Особенно если покупателю не подходит семейная ипотека, его путь лежит прямиком на вторичный рынок, где цены, хоть и медленно, но уверенно растут.

Второй момент касается крупных застройщиков, стремящихся монополизировать рынок. Если взглянуть на ситуацию, то доминируют в ней именно крупные девелоперы. Почему мы почти не говорим о мелких компаниях? Да потому что их практически нет — их просто не пускают на рынок. Введение эскроу-счетов с 2019 года значительно усложнило жизнь небольшим застройщикам: получить проектное финансирование становится все сложнее, а в последнее время это стоит колоссальных денег. В итоге мелкие компании зачастую просто не выдерживают условий и отказываются от строительства.

Зато гиганты, такие как ПИК, Самолет, ЛСР, прекрасно понимают, что мелкие застройщики могут не справиться, что создает для них дополнительные возможности. Например, когда Seven Suns не смог достроить свои объекты, ПИК забрал их площадки и взялся за достройку. С большой вероятностью государство предоставит для этого субсидии. Крупные застройщики наблюдают, как рынок стагнирует, а конкуренты вынуждены уходить с рынка. Это открывает для них возможность выкупить перспективные участки земли или проекты обанкротившихся девелоперов по минимальной цене, укрепляя свои позиции. Крупные застройщики выгодно подросли за последние годы, и стагнация рынка для них — это шанс выкупить мелких игроков и усилить свою монополию.

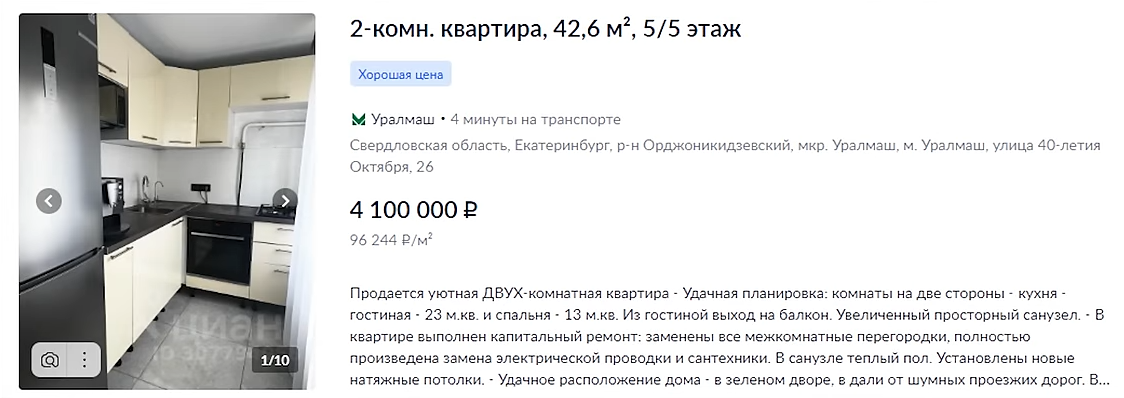

Третий момент – это рост цен в регионах. Если раньше студия стоила 1,5-3 млн ₽, то сейчас в городах вроде Екатеринбурга или Владивостока ее цена может достигать 4-4,5 млн ₽. Люди, у которых были квартиры за 2-3 млн и которые спокойно сдавали их в аренду, пока сами жили в Москве или Питере, вдруг обнаруживают, что стоимость их недвижимости выросла в два раза — до 5-6 млн. Естественно, у многих появляется мысль продать такую квартиру и вложить деньги в покупку недвижимости в столице, где доход от аренды может быть выше.

Рост цен в регионах также поддерживается программой семейной ипотеки, которая теперь доступна в некоторых случаях для покупки вторички в тех городах, где новых объектов мало. Застройщики в таких местах продают свои квартиры даже по договорам купли-продажи (ДКП), и если у покупателя есть, к примеру, ребенок младше шести лет, он может взять ипотеку под 6% на сумму до 6 млн. Сначала поднимаются цены на первичку, а затем подтягивается и вторичный рынок. В результате многие собственники региональных квартир продают их, перекладывая средства в покупку недвижимости в Москве или Питере. Вот поэтому и ходят слухи об отмене семейной ипотеки в столицах.

Четвертый момент – это застройщики, которые «снимают сливки». Возможно, кажется, что при отмене льготной ипотеки дела у них должны пойти хуже, но, напротив, крупные девелоперы сейчас активно используют другие финансовые инструменты. Например, многие предлагают рассрочку на готовое жилье, чтобы привлечь тех, кто не хочет связываться с долгостроями или брать ипотеку. Они заманивают покупателей, открывая двери готовых квартир: «Заходите, вот вид из окна, вот благоустроенный двор, вот лапомойки — все красиво, смотрите! Машино-место за пять миллионов? Пожалуйста, можете взять его в рассрочку!».

Теперь застройщики предлагают рассрочки на два, три, а иногда и на четыре года, причем часто без процентов или по ставке ниже ипотечной. При этом не требуется одобрение банка или страховка, а квартира сразу готова к заселению, часто с отделкой. Это дает девелоперам преимущество, ведь готовое жилье покупатель может оценить сразу и принять решение быстрее, чем в случае с покупкой квартиры на этапе строительства.

Пятый пункт – мы всегда понимаем: если нужно, государство поддержит. Посмотрите на ситуацию 2022 года — государство вмешивается, когда необходимо, а Центробанк делает свое дело, позволяя рынку адаптироваться. Например, если бы ключевую ставку резко снизили сейчас, люди тут же бросились бы брать ипотеку, в том числе траншевые займы. А так рынок потихоньку возвращается в норму.

Когда мы говорим о снижении или коррекции цен, важно понимать, от какой отметки ведется отсчет. В мае-июне этого года цены резко взлетели, особенно после майских праздников, когда льготная ипотека уже была на выходе. Это было как «последний вагон», и многие старались купить хоть что-то, учитывая инфляцию и возможность взять 6 млн ₽ под 8% на 30 лет. Люди воспользовались этим шансом, и цены подскочили, надутый спрос слегка раздул рынок, создав определенную «пузыристость». Сейчас же государство наблюдает, как цены и спрос корректируются естественным образом. Ну, а если понадобится — всегда есть и «рубильник», и «печатный станок», так что государство готово к вмешательству в нужный момент.

Рост цен в регионах также поддерживается программой семейной ипотеки, которая теперь доступна в некоторых случаях для покупки вторички в тех городах, где новых объектов мало. Застройщики в таких местах продают свои квартиры даже по договорам купли-продажи (ДКП), и если у покупателя есть, к примеру, ребенок младше шести лет, он может взять ипотеку под 6% на сумму до 6 млн. Сначала поднимаются цены на первичку, а затем подтягивается и вторичный рынок. В результате многие собственники региональных квартир продают их, перекладывая средства в покупку недвижимости в Москве или Питере. Вот поэтому и ходят слухи об отмене семейной ипотеки в столицах.

Четвертый момент – это застройщики, которые «снимают сливки». Возможно, кажется, что при отмене льготной ипотеки дела у них должны пойти хуже, но, напротив, крупные девелоперы сейчас активно используют другие финансовые инструменты. Например, многие предлагают рассрочку на готовое жилье, чтобы привлечь тех, кто не хочет связываться с долгостроями или брать ипотеку. Они заманивают покупателей, открывая двери готовых квартир: «Заходите, вот вид из окна, вот благоустроенный двор, вот лапомойки — все красиво, смотрите! Машино-место за пять миллионов? Пожалуйста, можете взять его в рассрочку!».

Теперь застройщики предлагают рассрочки на два, три, а иногда и на четыре года, причем часто без процентов или по ставке ниже ипотечной. При этом не требуется одобрение банка или страховка, а квартира сразу готова к заселению, часто с отделкой. Это дает девелоперам преимущество, ведь готовое жилье покупатель может оценить сразу и принять решение быстрее, чем в случае с покупкой квартиры на этапе строительства.

Пятый пункт – мы всегда понимаем: если нужно, государство поддержит. Посмотрите на ситуацию 2022 года — государство вмешивается, когда необходимо, а Центробанк делает свое дело, позволяя рынку адаптироваться. Например, если бы ключевую ставку резко снизили сейчас, люди тут же бросились бы брать ипотеку, в том числе траншевые займы. А так рынок потихоньку возвращается в норму.

Когда мы говорим о снижении или коррекции цен, важно понимать, от какой отметки ведется отсчет. В мае-июне этого года цены резко взлетели, особенно после майских праздников, когда льготная ипотека уже была на выходе. Это было как «последний вагон», и многие старались купить хоть что-то, учитывая инфляцию и возможность взять 6 млн ₽ под 8% на 30 лет. Люди воспользовались этим шансом, и цены подскочили, надутый спрос слегка раздул рынок, создав определенную «пузыристость». Сейчас же государство наблюдает, как цены и спрос корректируются естественным образом. Ну, а если понадобится — всегда есть и «рубильник», и «печатный станок», так что государство готово к вмешательству в нужный момент.

Что делать в текущих условиях?

Я бы не стал класть все деньги на вклады. Депозиты сейчас могут быть полезны как краткосрочная мера (на 2-3 месяца) для сохранения ликвидности, но не как инвестиция. Держать деньги на депозите годами — рискованно: за последние 5 лет депозиты не принесли бы вам такой доходности, как недвижимость или другие инвестиции. Хотя депозитные ставки сейчас неплохи, они не компенсируют инфляцию и не подходят для длительного сохранения капитала. Есть вероятность, хоть и небольшая, что депозиты могут заморозить, особенно если учесть экономическую нестабильность. Если вы продали недвижимость, оптимально будет временно держать деньги на депозите и внимательно изучить рынок для поиска нового объекта. Возможно, стоит рассмотреть рассрочку или ипотеку с гибкими условиями. На первый взгляд, положить 6 миллионов на депозит под 20% кажется выгодным решением, но это скорее на руку банкам и государству, чем вам.

Второй важный момент — это семейная ипотека, та самая возможность, которую предоставляет государство. Важно помнить, что семейную ипотеку можно оформить дважды: один раз на одного супруга и еще раз на другого, но есть ряд моментов, которые нужно учитывать. Если у вас есть право на семейную ипотеку, то вам стоит рассмотреть покупку новостройки или готовой недвижимости у застройщика, сохраняя при этом часть средств на депозите. Сейчас депозиты могут приносить до 20% годовых, в то время как ставка по семейной ипотеке составляет всего 6%, так что это выгодное сочетание.

Даже если у вас нет всех необходимых средств, семейная ипотека — это тот самый шанс, которым нужно воспользоваться. Видно, что государство потихоньку снижает лимиты и делает семейную ипотеку менее доступной. Так что если вы все-таки планируете покупку недвижимости, рекомендую сначала одобрить семейную ипотеку, чтобы понять, на какой первоначальный взнос и лимит вы можете рассчитывать. И я бы покупал жилье с отделкой, особенно если вы планируете сдавать квартиру, а не жить в ней сами. Ремонт дорожает с каждым годом, поэтому выгоднее брать готовую к сдаче недвижимость. Да, сейчас инфляция может снизиться до 4%, но посмотрим, что будет дальше.

Следующий важный момент: не стоит бездумно покупать любую квартиру в надежде, что ее цена просто вырастет со временем. Раньше можно было купить недвижимость буквально «в чистом поле» и ждать роста цен, но сейчас это работает далеко не всегда. Многие любят вспоминать, как однажды удачно вложились, а мне говорят: «Я вот купил и заработал, а ты несешь чушь, Виктор!»

Однако и ждать, что все цены рухнут, тоже не вариант. Например, если у вас есть возможность взять семейную ипотеку или IT-ипотеку, имеет смысл ею воспользоваться, пока она доступна. Многие, кто имел право на IT-ипотеку, надеялись дождаться коррекции и купить недвижимость по сниженной цене, скажем, в августе этого года, когда рынок чуть «просел». Но в итоге, государство отменило IT-ипотеку для Москвы и Питера, и те, кто ждал, остались без квартиры, зато с 5 млн ₽, которые теперь непонятно куда вкладывать. Думаю, разочарование в такой ситуации очевидно. Поэтому важно использовать доступные возможности своевременно.

Еще один важный и интересный пункт. Многие говорят, что цены на недвижимость рухнут, и тогда я пойду и куплю. Но в январе 2024 года были отличные предложения по рассрочке. Где вы были тогда? Или вспомните 2022 год — в мае и ноябре были самые выгодные цены. Почему вы не воспользовались той самой нулевой ипотекой? Многие, наоборот, побежали покупать недвижимость в мае или июне 2024 года по завышенным ценам, но под 8%. Почему так?

Да, недвижимость — это не супердоходная инвестиция, и это факт. Она не будет приносить вам 20% или 50% годовых, если вы не занимаетесь спекуляциями. Но, даже если кто-то хвастается 50%-ной доходностью, это не значит, что все сложится идеально. В интернете не принято говорить о потерях и минусовых портфелях, особенно в недвижимости.

Недвижимость должна занимать определенную долю в вашем инвестиционном портфеле — возможно, 10%, 20% или даже 30%, но не больше 80%. Важно разнообразить свои вложения. И не обязательно жить в своей недвижимости. Я согласен с многими экспертами, что для жизни выгоднее арендовать жилье. Важно понимать, что недвижимость сейчас — это не спекуляция. Она никогда не была таковой. Недвижимость — это, прежде всего, арендный поток. Я думаю, что за последние 5 лет недвижимость оказалась одним из самых выгодных инструментов с точки зрения стабильного денежного потока. Ни облигации, ни акции, мне кажется, не обогнали ее по этому показателю.

Когда вы выбираете недвижимость или собираетесь выйти на этот рынок, задайте себе вопрос: зачем она вам нужна? Возможно, вам она не нужна, но если вы думаете: «Я куплю с 5%-ным взносом, перепродам и заработаю», то, ребята, сказки закончились — скорее всего, вы зафиксируете убытки. Правильный подход: «Я хочу купить недвижимость, чтобы арендный поток превышал мой ипотечный платеж» или «Я хочу сохранить заработанные деньги».

У себя на канале я детально разбираю правильные инвестиции и подходы к покупке недвижимости. Да, это не супердоходные вложения, но это стабильный и понятный поток. Всегда задавайте себе вопрос: какой инструмент поможет вам сохранить ваши деньги на десятилетия? Я думаю, кроме недвижимости, особенно в России, вы не найдете ничего более надежного.

Ну и самый важный пункт, который нужно учитывать, — это снижение ключевой ставки. Рано или поздно это произойдет, и это, безусловно, повлияет на депозиты. Стандартный классический инвестор или домохозяйка, как только захочет закрыть депозит, подумает, куда можно было бы переложить деньги. Куда они пойдут? Вряд ли будут покупать акции сырьевых компаний или что-то подобное, ведь российский фондовый рынок — это для тех, кто любит «пощекотать себе нервы».

Классический консервативный инвестор после снижения ставок по депозитам вновь направится на рынок недвижимости, и ситуация может повториться, как в 2020 году. Учитывая закрытые границы, это может оказаться довольно плачевным для тех, у кого нет реальных активов, и они могут еще больше подорожать. Да, действительно, может быть такой сценарий.

Здесь важно задуматься: когда вы хотите входить на рынок недвижимости? Заходить на рынок нужно, но не обязательно это делать завтра или срочно тратить все свои деньги на какую-то квартиру. Существуют множество нюансов, которые нужно учитывать отдельно. Причины для коррекции рынка действительно существуют, но в текущий момент также есть предпосылки, которые могут как снизить, так и поднять рынок недвижимости. Еще раз, недвижимость — это не про спекуляции. Не нужно искать здесь быстрых денег или 50%-ной годовой доходности. Недвижимость — это, прежде всего, сохранение капитала.

Сказать, что цены упадут? Да, в начале 2025 года они действительно могут упасть. Будет ли расти стоимость недвижимости и арендный поток? Конечно, он тоже будет расти. Возможно, временно имеет смысл хранить деньги на депозите. Может, в начале 2025 года появится хорошая возможность для покупки, особенно если у вас нет семейной ипотеки. Существует много условий, которые нужно изучать и разбирать индивидуально для каждого. Именно поэтому у нас и есть услуга подбора, где на первом этапе мы внимательно изучаем ситуацию и цели конкретного клиента, его возможности, разрабатываем стратегию, строим финансовую модель и уже тогда решаем переходить ли ко второму этапу. Стоимость первого этапа фиксированная и составляет на данный момент около 30 тыс. ₽. При таком подходе вы точно знаете что и зачем вы делаете, как будет работать ваша инвестиция, где точка А и где точка Б.

Я бы не стал класть все деньги на вклады. Депозиты сейчас могут быть полезны как краткосрочная мера (на 2-3 месяца) для сохранения ликвидности, но не как инвестиция. Держать деньги на депозите годами — рискованно: за последние 5 лет депозиты не принесли бы вам такой доходности, как недвижимость или другие инвестиции. Хотя депозитные ставки сейчас неплохи, они не компенсируют инфляцию и не подходят для длительного сохранения капитала. Есть вероятность, хоть и небольшая, что депозиты могут заморозить, особенно если учесть экономическую нестабильность. Если вы продали недвижимость, оптимально будет временно держать деньги на депозите и внимательно изучить рынок для поиска нового объекта. Возможно, стоит рассмотреть рассрочку или ипотеку с гибкими условиями. На первый взгляд, положить 6 миллионов на депозит под 20% кажется выгодным решением, но это скорее на руку банкам и государству, чем вам.

Второй важный момент — это семейная ипотека, та самая возможность, которую предоставляет государство. Важно помнить, что семейную ипотеку можно оформить дважды: один раз на одного супруга и еще раз на другого, но есть ряд моментов, которые нужно учитывать. Если у вас есть право на семейную ипотеку, то вам стоит рассмотреть покупку новостройки или готовой недвижимости у застройщика, сохраняя при этом часть средств на депозите. Сейчас депозиты могут приносить до 20% годовых, в то время как ставка по семейной ипотеке составляет всего 6%, так что это выгодное сочетание.

Даже если у вас нет всех необходимых средств, семейная ипотека — это тот самый шанс, которым нужно воспользоваться. Видно, что государство потихоньку снижает лимиты и делает семейную ипотеку менее доступной. Так что если вы все-таки планируете покупку недвижимости, рекомендую сначала одобрить семейную ипотеку, чтобы понять, на какой первоначальный взнос и лимит вы можете рассчитывать. И я бы покупал жилье с отделкой, особенно если вы планируете сдавать квартиру, а не жить в ней сами. Ремонт дорожает с каждым годом, поэтому выгоднее брать готовую к сдаче недвижимость. Да, сейчас инфляция может снизиться до 4%, но посмотрим, что будет дальше.

Следующий важный момент: не стоит бездумно покупать любую квартиру в надежде, что ее цена просто вырастет со временем. Раньше можно было купить недвижимость буквально «в чистом поле» и ждать роста цен, но сейчас это работает далеко не всегда. Многие любят вспоминать, как однажды удачно вложились, а мне говорят: «Я вот купил и заработал, а ты несешь чушь, Виктор!»

Однако и ждать, что все цены рухнут, тоже не вариант. Например, если у вас есть возможность взять семейную ипотеку или IT-ипотеку, имеет смысл ею воспользоваться, пока она доступна. Многие, кто имел право на IT-ипотеку, надеялись дождаться коррекции и купить недвижимость по сниженной цене, скажем, в августе этого года, когда рынок чуть «просел». Но в итоге, государство отменило IT-ипотеку для Москвы и Питера, и те, кто ждал, остались без квартиры, зато с 5 млн ₽, которые теперь непонятно куда вкладывать. Думаю, разочарование в такой ситуации очевидно. Поэтому важно использовать доступные возможности своевременно.

Еще один важный и интересный пункт. Многие говорят, что цены на недвижимость рухнут, и тогда я пойду и куплю. Но в январе 2024 года были отличные предложения по рассрочке. Где вы были тогда? Или вспомните 2022 год — в мае и ноябре были самые выгодные цены. Почему вы не воспользовались той самой нулевой ипотекой? Многие, наоборот, побежали покупать недвижимость в мае или июне 2024 года по завышенным ценам, но под 8%. Почему так?

Да, недвижимость — это не супердоходная инвестиция, и это факт. Она не будет приносить вам 20% или 50% годовых, если вы не занимаетесь спекуляциями. Но, даже если кто-то хвастается 50%-ной доходностью, это не значит, что все сложится идеально. В интернете не принято говорить о потерях и минусовых портфелях, особенно в недвижимости.

Недвижимость должна занимать определенную долю в вашем инвестиционном портфеле — возможно, 10%, 20% или даже 30%, но не больше 80%. Важно разнообразить свои вложения. И не обязательно жить в своей недвижимости. Я согласен с многими экспертами, что для жизни выгоднее арендовать жилье. Важно понимать, что недвижимость сейчас — это не спекуляция. Она никогда не была таковой. Недвижимость — это, прежде всего, арендный поток. Я думаю, что за последние 5 лет недвижимость оказалась одним из самых выгодных инструментов с точки зрения стабильного денежного потока. Ни облигации, ни акции, мне кажется, не обогнали ее по этому показателю.

Когда вы выбираете недвижимость или собираетесь выйти на этот рынок, задайте себе вопрос: зачем она вам нужна? Возможно, вам она не нужна, но если вы думаете: «Я куплю с 5%-ным взносом, перепродам и заработаю», то, ребята, сказки закончились — скорее всего, вы зафиксируете убытки. Правильный подход: «Я хочу купить недвижимость, чтобы арендный поток превышал мой ипотечный платеж» или «Я хочу сохранить заработанные деньги».

У себя на канале я детально разбираю правильные инвестиции и подходы к покупке недвижимости. Да, это не супердоходные вложения, но это стабильный и понятный поток. Всегда задавайте себе вопрос: какой инструмент поможет вам сохранить ваши деньги на десятилетия? Я думаю, кроме недвижимости, особенно в России, вы не найдете ничего более надежного.

Ну и самый важный пункт, который нужно учитывать, — это снижение ключевой ставки. Рано или поздно это произойдет, и это, безусловно, повлияет на депозиты. Стандартный классический инвестор или домохозяйка, как только захочет закрыть депозит, подумает, куда можно было бы переложить деньги. Куда они пойдут? Вряд ли будут покупать акции сырьевых компаний или что-то подобное, ведь российский фондовый рынок — это для тех, кто любит «пощекотать себе нервы».

Классический консервативный инвестор после снижения ставок по депозитам вновь направится на рынок недвижимости, и ситуация может повториться, как в 2020 году. Учитывая закрытые границы, это может оказаться довольно плачевным для тех, у кого нет реальных активов, и они могут еще больше подорожать. Да, действительно, может быть такой сценарий.

Здесь важно задуматься: когда вы хотите входить на рынок недвижимости? Заходить на рынок нужно, но не обязательно это делать завтра или срочно тратить все свои деньги на какую-то квартиру. Существуют множество нюансов, которые нужно учитывать отдельно. Причины для коррекции рынка действительно существуют, но в текущий момент также есть предпосылки, которые могут как снизить, так и поднять рынок недвижимости. Еще раз, недвижимость — это не про спекуляции. Не нужно искать здесь быстрых денег или 50%-ной годовой доходности. Недвижимость — это, прежде всего, сохранение капитала.

Сказать, что цены упадут? Да, в начале 2025 года они действительно могут упасть. Будет ли расти стоимость недвижимости и арендный поток? Конечно, он тоже будет расти. Возможно, временно имеет смысл хранить деньги на депозите. Может, в начале 2025 года появится хорошая возможность для покупки, особенно если у вас нет семейной ипотеки. Существует много условий, которые нужно изучать и разбирать индивидуально для каждого. Именно поэтому у нас и есть услуга подбора, где на первом этапе мы внимательно изучаем ситуацию и цели конкретного клиента, его возможности, разрабатываем стратегию, строим финансовую модель и уже тогда решаем переходить ли ко второму этапу. Стоимость первого этапа фиксированная и составляет на данный момент около 30 тыс. ₽. При таком подходе вы точно знаете что и зачем вы делаете, как будет работать ваша инвестиция, где точка А и где точка Б.