Рынок недвижимости переживает падение, только падают не цены, как ждут многие, а продажи. Почему так происходит, как влияет ключевая ставка на аренду и инвестиции, чего ждать в будущем, а главное как купить недвижимость без государственных ипотечных программ и какие подводные камни есть у рассрочек и траншевых ипотек – все это объяснит Виктор Зубик, основатель компании Smarent.

В этой статье:

Продажи рухнули, но не цены – что вообще происходит?

Рынок недвижимости действительно сейчас находится на дне, но, к сожалению, для многих не на дне цен, а на дне продаж. Многие продавцы не спешат снижать цены на свою недвижимость. И это понятно: никто не знает, что будет с рублем, каким станет курс доллара и что произойдет с реальными активами в ближайшее время. Люди находятся в состоянии неопределенности, что отражается на их поведении на рынке недвижимости.

Я замечаю, что большинство продавцов стараются заключить сделку в кратчайшие сроки, в пределах одного месяца, а некоторые даже сначала резервируют новый объект, а потом уже продают свое жилье. Желающих продать недвижимость за 10-20 млн ₽, чтобы положить деньги на депозит даже с процентной ставкой 18-20% на год, практически нет. В результате рынок оказывается в парадоксальной ситуации: продажи падают как на вторичном, так и на первичном рынке, но никто не хочет снижать цены — ни застройщики, ни собственники.

В этой статье:

- Рухнули продажи, но не цены – что вообще происходит?

- Рыночная ипотека в «минус»

- Статистика продаж и ипотеки

- Откуда у Брусники такая выгодная ипотека?

- Косвенный конкурент: Level Мичуринский

- Скидки от ЖК «Среда на Лобачевского» есть только на билбордах!

- ПИК субсидирует ипотеку за счет покупателя: +2 млн к цене за будку

- ЛСР – продажи падают, а условия становятся лишь хуже

- Разбор ЖК Balance от Главстроя – есть ли там инвест?

Продажи рухнули, но не цены – что вообще происходит?

Рынок недвижимости действительно сейчас находится на дне, но, к сожалению, для многих не на дне цен, а на дне продаж. Многие продавцы не спешат снижать цены на свою недвижимость. И это понятно: никто не знает, что будет с рублем, каким станет курс доллара и что произойдет с реальными активами в ближайшее время. Люди находятся в состоянии неопределенности, что отражается на их поведении на рынке недвижимости.

Я замечаю, что большинство продавцов стараются заключить сделку в кратчайшие сроки, в пределах одного месяца, а некоторые даже сначала резервируют новый объект, а потом уже продают свое жилье. Желающих продать недвижимость за 10-20 млн ₽, чтобы положить деньги на депозит даже с процентной ставкой 18-20% на год, практически нет. В результате рынок оказывается в парадоксальной ситуации: продажи падают как на вторичном, так и на первичном рынке, но никто не хочет снижать цены — ни застройщики, ни собственники.

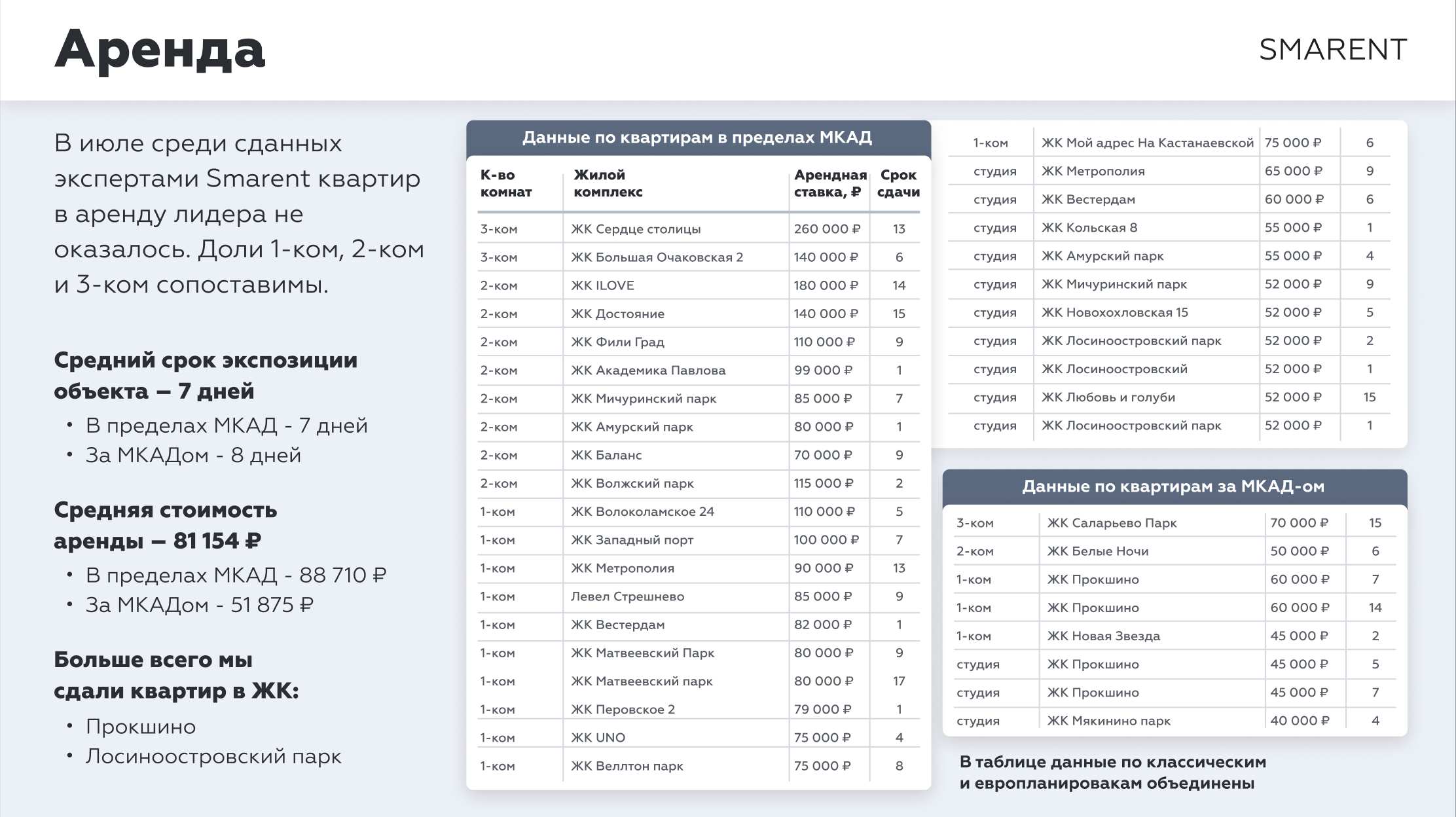

Интересный момент заключается в том, что шансы на снижение цен у застройщиков выше, и эта тема заслуживает отдельного обсуждения. Но сначала хочу рассказать об интересной закономерности: повышение ключевой ставки способствует росту арендной ставки. Многие критикуют недвижимость как инвестицию, утверждая, что сдавать жилье невыгодно, оперируя устаревшими данными. Однако, опираясь на актуальные цифры, видно, что с ростом ключевой ставки доходы владельцев увеличиваются. Рынок аренды показывает рост цен, поскольку покупка жилья стала менее доступной для большинства. Это приводит к простому выводу: при высокой ключевой ставке и дорогой ипотеке люди предпочитают аренду недвижимости, а не покупку.

Что касается рынка недвижимости в целом, он сейчас переживает серьезные изменения. С одной стороны, возможность покупки жилья ограничена высокими ставками, а, с другой стороны, рынок постепенно нормализуется и находит новый баланс. Спрос на инвестиции в недвижимость остается высоким, потому что депозиты для крупных сумм не так интересны, а фондовый рынок, как и криптовалюты, не вызывает большого доверия после недавних потрясений.

Рынок недвижимости, не умирает, но меняет свой вектор в сторону аренды и реинвестиций. Поддержку оказывает вторичный рынок, который падает не так сильно. Там собственники не готовы снижать цену, предпочитая не продавать, а сдавать квартиру по высоким ставкам.

Первичка тоже трансформируется. Вероятно, появится волна инвесторов через рассрочку и траншевую ипотеку. Тем не менее, по моим прогнозам, в 2025 году можно ожидать коррекцию цен на новостройки, но только если государство не выступит с крупными мерами поддержки. Текущая инфляция ниже ключевой ставки Центрального банка, что вызывает вопросы у тех, кто опасается гиперинфляции и берет ипотеку с высокими процентами. Однако я считаю, что эти страхи преувеличены.

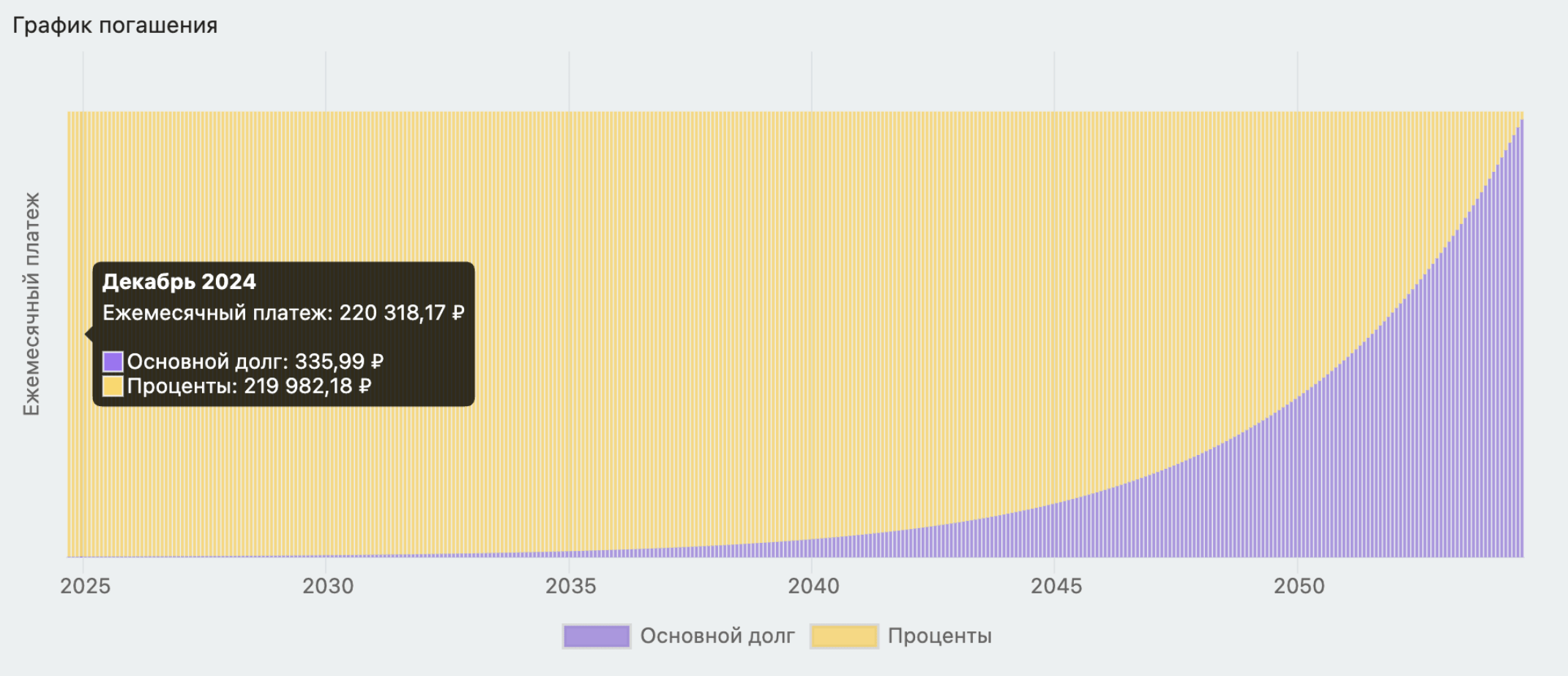

Когда мы говорим об ипотечных платежах, важно понимать, что это зачастую скрытая форма манипуляции. На сегодняшний день средний ипотечный кредит на сумму 12 млн ₽ предполагает ежемесячный платеж около 220 тыс. ₽. Эти деньги — по сути, чистый расход, который можно рассматривать как потерю. Умножив 220 тыс. на 12 месяцев, получаем более 2,7 млн ₽ годовых расходов с учетом страховки. Это значительная сумма, делающая покупку недвижимости через ипотеку невыгодной для большинства инвесторов.

Что касается рынка недвижимости в целом, он сейчас переживает серьезные изменения. С одной стороны, возможность покупки жилья ограничена высокими ставками, а, с другой стороны, рынок постепенно нормализуется и находит новый баланс. Спрос на инвестиции в недвижимость остается высоким, потому что депозиты для крупных сумм не так интересны, а фондовый рынок, как и криптовалюты, не вызывает большого доверия после недавних потрясений.

Рынок недвижимости, не умирает, но меняет свой вектор в сторону аренды и реинвестиций. Поддержку оказывает вторичный рынок, который падает не так сильно. Там собственники не готовы снижать цену, предпочитая не продавать, а сдавать квартиру по высоким ставкам.

Первичка тоже трансформируется. Вероятно, появится волна инвесторов через рассрочку и траншевую ипотеку. Тем не менее, по моим прогнозам, в 2025 году можно ожидать коррекцию цен на новостройки, но только если государство не выступит с крупными мерами поддержки. Текущая инфляция ниже ключевой ставки Центрального банка, что вызывает вопросы у тех, кто опасается гиперинфляции и берет ипотеку с высокими процентами. Однако я считаю, что эти страхи преувеличены.

Когда мы говорим об ипотечных платежах, важно понимать, что это зачастую скрытая форма манипуляции. На сегодняшний день средний ипотечный кредит на сумму 12 млн ₽ предполагает ежемесячный платеж около 220 тыс. ₽. Эти деньги — по сути, чистый расход, который можно рассматривать как потерю. Умножив 220 тыс. на 12 месяцев, получаем более 2,7 млн ₽ годовых расходов с учетом страховки. Это значительная сумма, делающая покупку недвижимости через ипотеку невыгодной для большинства инвесторов.

Рыночная ипотека в «минус»

Ипотечные платежи они часто оказываются инструментом манипуляций. На сегодняшний день средний ежемесячный платеж по кредиту на 12 млн в рыночную ипотеку составляет более 220 тыс. ₽ в месяц. Это те деньги, которые, по сути, просто теряются каждый месяц, так как эти 220 тыс. ₽ уходят в расходы, а не в накопление капитала. Если рассматривать это на годовой основе, умножив эту сумму на 12 месяцев, то получится, что затраты составят не менее 2,7 млн ₽, учитывая страховку и сопутствующие расходы.

Этот значительный ежемесячный расход делает инвестирование в недвижимость через ипотеку в таких условиях совершенно невыгодным. За три года строительства дома только в виде процентов банку придется заплатить около 7,5–8 млн ₽, и это даже без учета погашения основного долга. Получается, что за весь период вы будете платить банку только проценты, не сокращая саму сумму долга, что ставит под сомнение целесообразность таких инвестиций.

Интересно также то, что в 2022 году была ситуация, когда ипотечные ставки доходили до практически нулевого уровня — около 0,1% годовых. В таких условиях, при ежемесячном платеже в 220 тыс. ₽, за период строительства дома можно было бы легко погасить 7–8 млн ₽, и основная часть этих платежей шла бы в счет погашения кредита, а не процентов. В этом случае платежи были бы гораздо более оправданными и выгодными.

Получается, что найти вариант недвижимости для сдачи в аренду через стандартную рыночную ипотеку сегодня крайне сложно. Простые математические расчеты показывают, что подобные инвестиции не имеют смысла.

Ипотечные платежи они часто оказываются инструментом манипуляций. На сегодняшний день средний ежемесячный платеж по кредиту на 12 млн в рыночную ипотеку составляет более 220 тыс. ₽ в месяц. Это те деньги, которые, по сути, просто теряются каждый месяц, так как эти 220 тыс. ₽ уходят в расходы, а не в накопление капитала. Если рассматривать это на годовой основе, умножив эту сумму на 12 месяцев, то получится, что затраты составят не менее 2,7 млн ₽, учитывая страховку и сопутствующие расходы.

Этот значительный ежемесячный расход делает инвестирование в недвижимость через ипотеку в таких условиях совершенно невыгодным. За три года строительства дома только в виде процентов банку придется заплатить около 7,5–8 млн ₽, и это даже без учета погашения основного долга. Получается, что за весь период вы будете платить банку только проценты, не сокращая саму сумму долга, что ставит под сомнение целесообразность таких инвестиций.

Интересно также то, что в 2022 году была ситуация, когда ипотечные ставки доходили до практически нулевого уровня — около 0,1% годовых. В таких условиях, при ежемесячном платеже в 220 тыс. ₽, за период строительства дома можно было бы легко погасить 7–8 млн ₽, и основная часть этих платежей шла бы в счет погашения кредита, а не процентов. В этом случае платежи были бы гораздо более оправданными и выгодными.

Получается, что найти вариант недвижимости для сдачи в аренду через стандартную рыночную ипотеку сегодня крайне сложно. Простые математические расчеты показывают, что подобные инвестиции не имеют смысла.

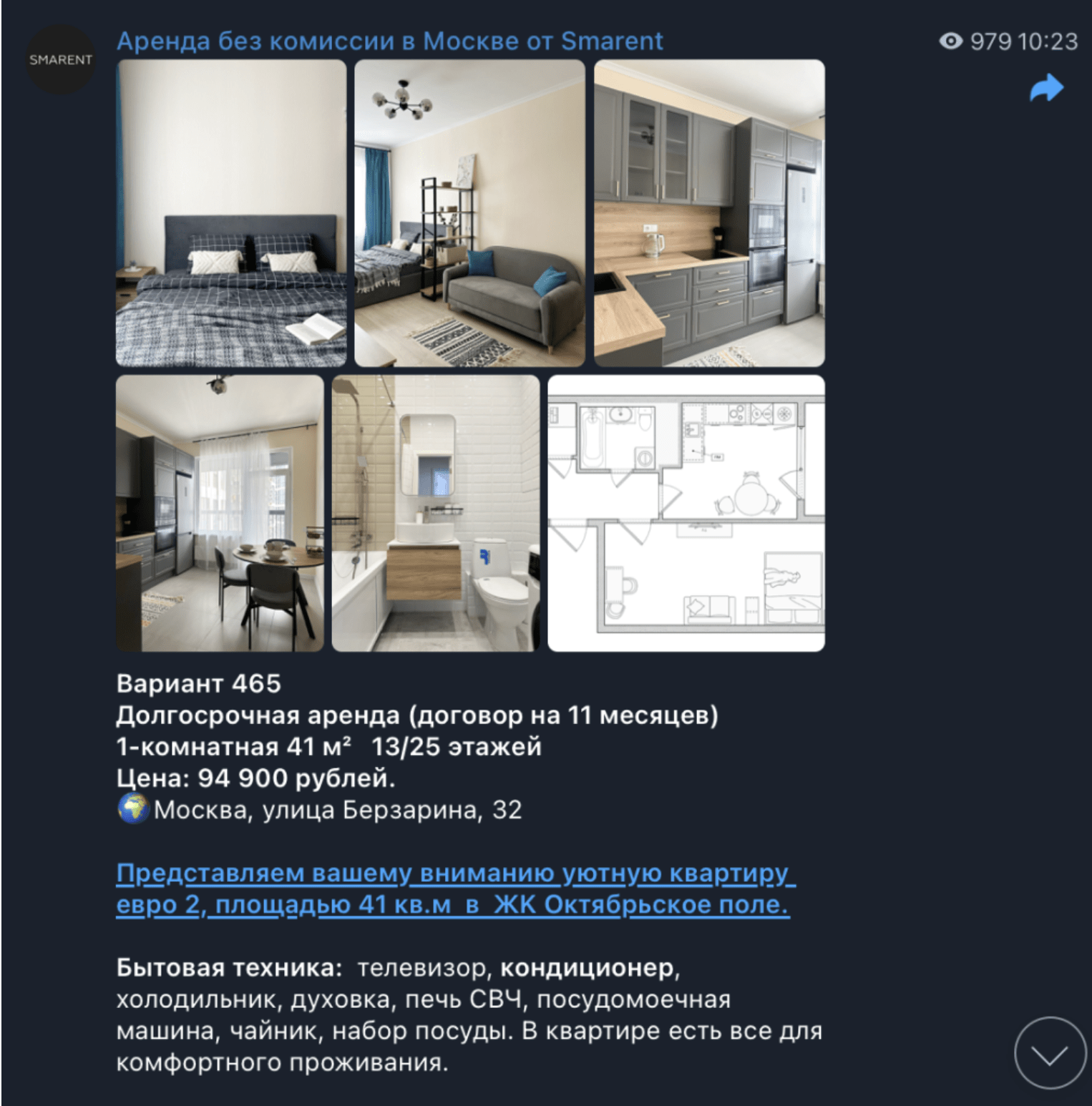

Возьмем реальный случай: однушка площадью 40 квадратов на Октябрьском поле сдается за 95 тыс. ₽ в месяц. Ее рыночная цена составляет около 15 млн ₽, и при ипотеке на 12 млн ежемесячный платеж будет как раз 220 тыс. Как мы видим, разрыв между доходами от аренды и ипотечными платежами остается огромным. Это делает подобные инвестиции нерентабельными.

Статистика продаж и ипотеки

На данный момент семейная ипотека остается единственным инструментом, который может сделать покупку недвижимости более выгодной. Но и здесь существуют свои ограничения и нюансы, о которых стоит говорить отдельно.

Статистика продаж и ипотеки

На данный момент семейная ипотека остается единственным инструментом, который может сделать покупку недвижимости более выгодной. Но и здесь существуют свои ограничения и нюансы, о которых стоит говорить отдельно.

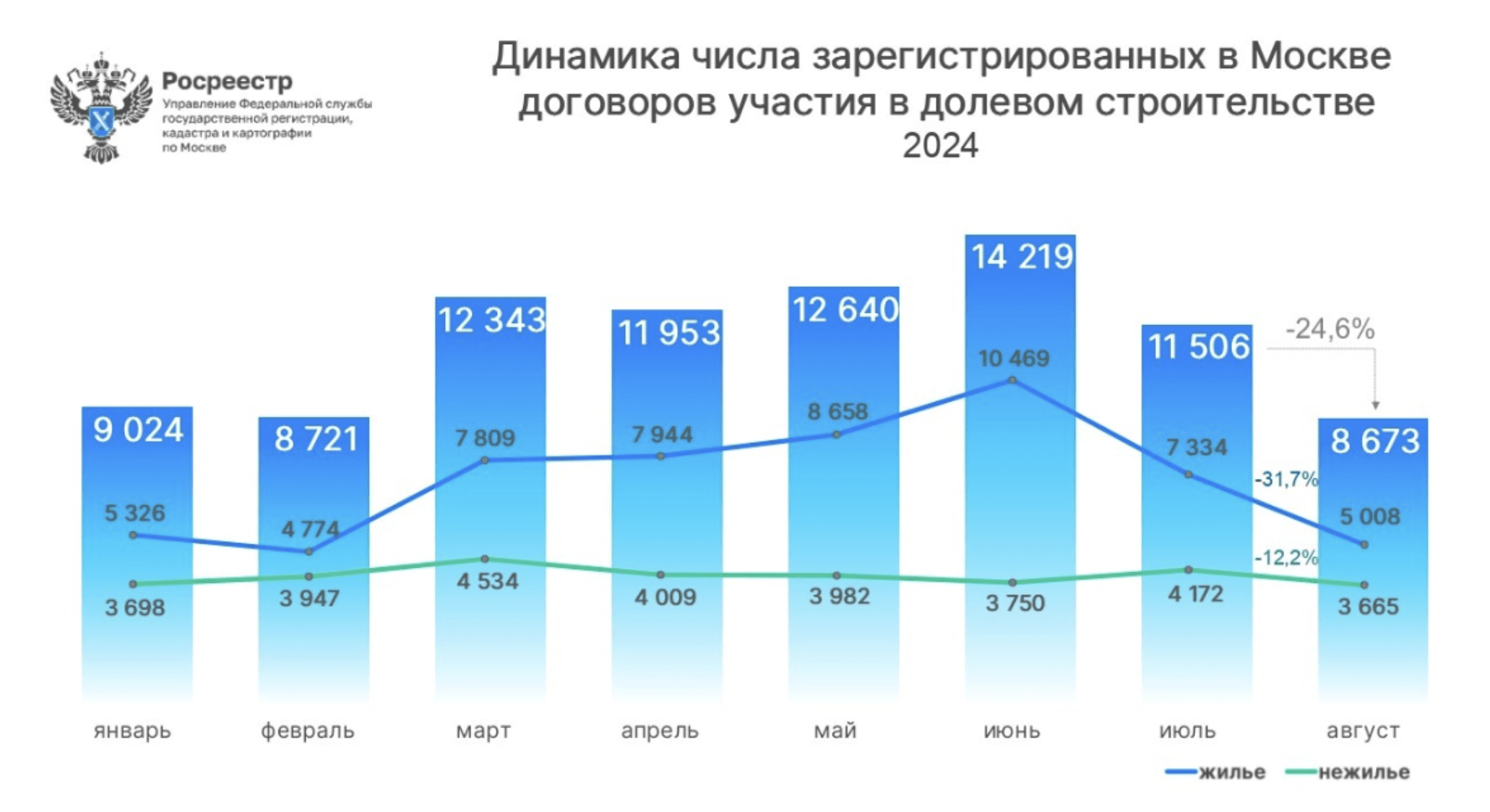

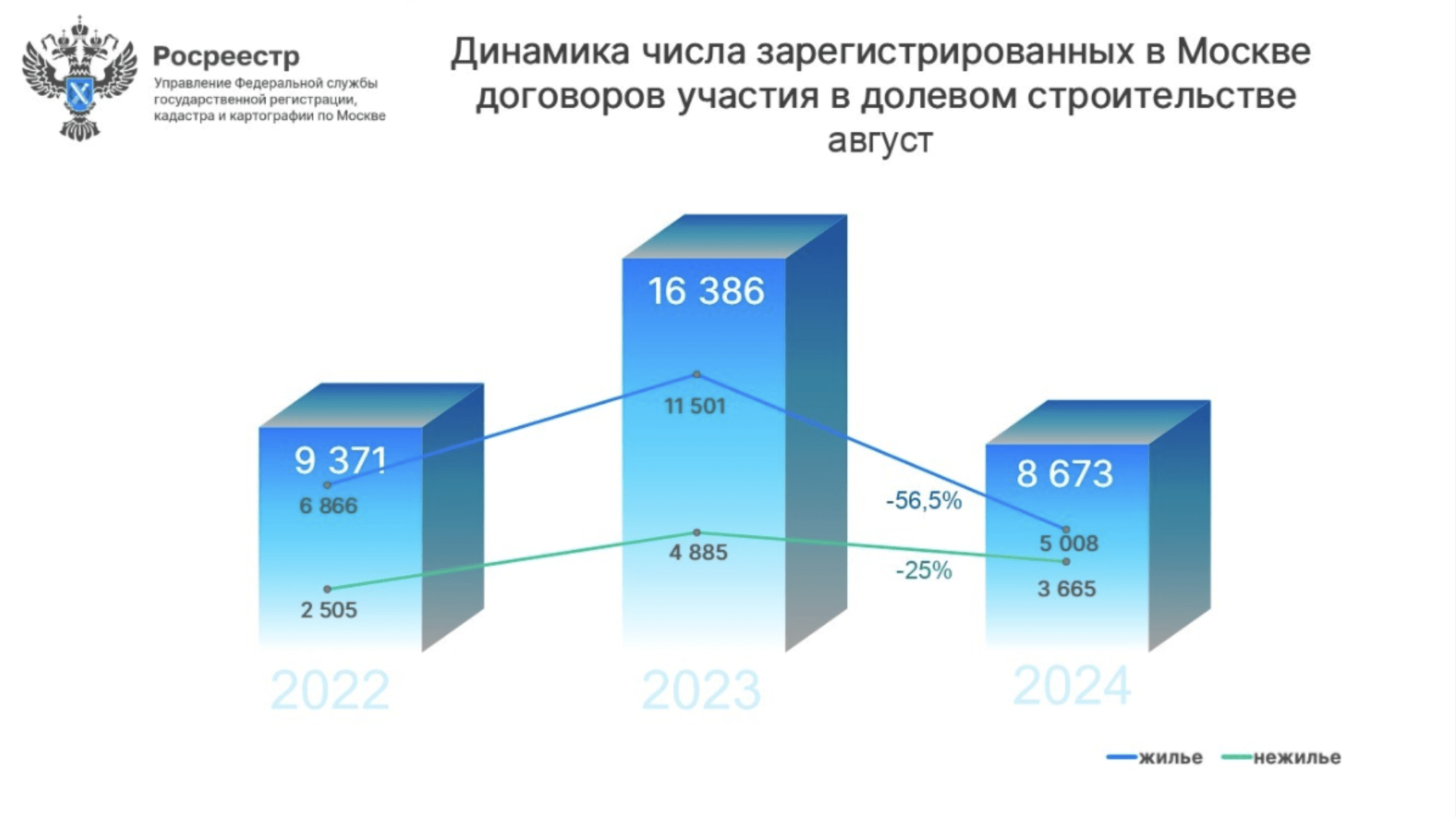

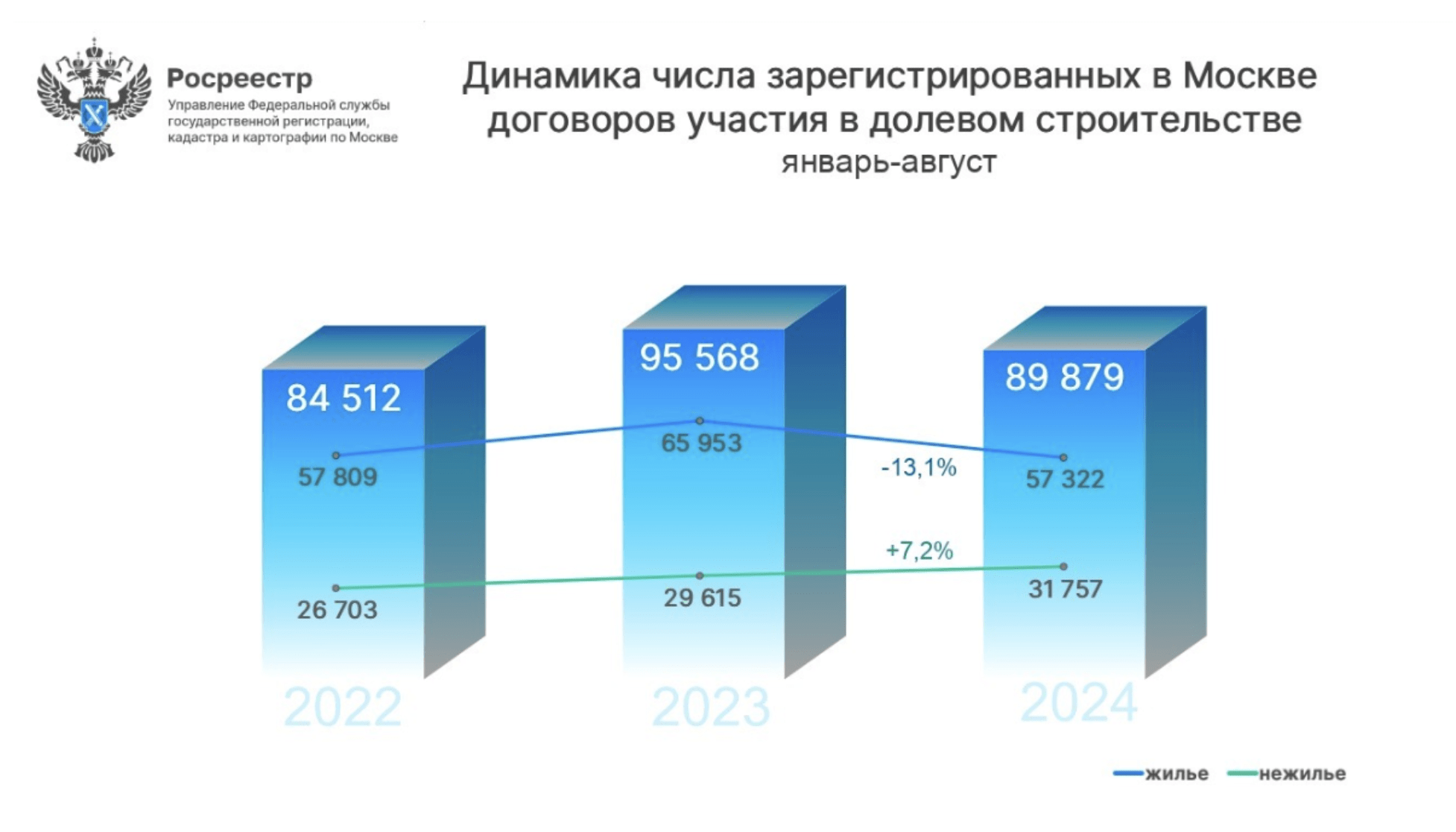

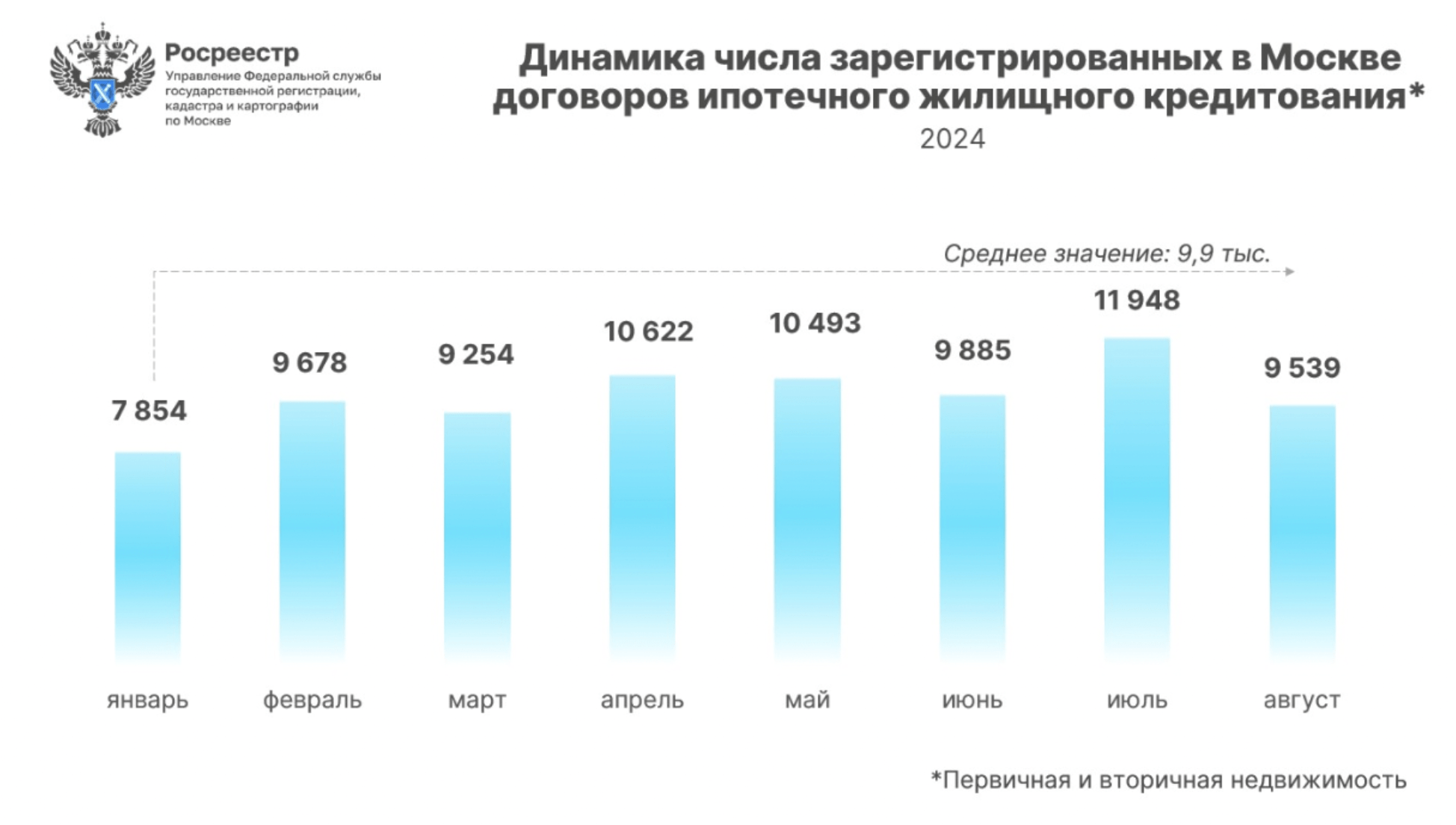

Мы сейчас идем на определенное дно или плато рынка недвижимости, и это факт. Росреестр недавно опубликовал интересную статистику, которая показывает, что в августе при общем снижении количества сделок по ДДУ на 25% к июлю, спрос на апартаменты остается более устойчивым. И рынок новостроек Москвы в значительной степени держится на плаву, благодаря апартаментам, которые всегда покупались в рыночную, а не льготную ипотеку, при этом застройщики дают на них более выгодные цен и условия – например, рассрочки. И данные показывают, что покупателям очень важна цена.

А вот рынок жилых новостроек упал к июню на 50%, но это некоторая манипуляция. Реальное плато по количеству сделок – это в районе 10 тыс. в месяц, то есть реальная просадка относительно этой медианы составила около 15%. Правда, до этого месяца четыре продажи были существенно выше медианы, а значит, пока сильной мотивации делать скидки нет, а все проблемы с продажами застройщики пытаются пока решить за счет покупателей.

А вот рынок жилых новостроек упал к июню на 50%, но это некоторая манипуляция. Реальное плато по количеству сделок – это в районе 10 тыс. в месяц, то есть реальная просадка относительно этой медианы составила около 15%. Правда, до этого месяца четыре продажи были существенно выше медианы, а значит, пока сильной мотивации делать скидки нет, а все проблемы с продажами застройщики пытаются пока решить за счет покупателей.

Если еж просто посмотреть на цифры за август, то СМИ с чистой совестью могут ставить самые кликбейтные заголовки типа «падение продаж в полтора раза», «новостройки никому не нужны» и т.д. Но, как мы выяснили, есть нюанс. На самом деле, говорить о каком-либо серьезном падении нельзя, пока продажи не опустятся до 4 тыс. Отсутствие льготных программ будет провоцировать рост продаж апартаментов и рост вторички.

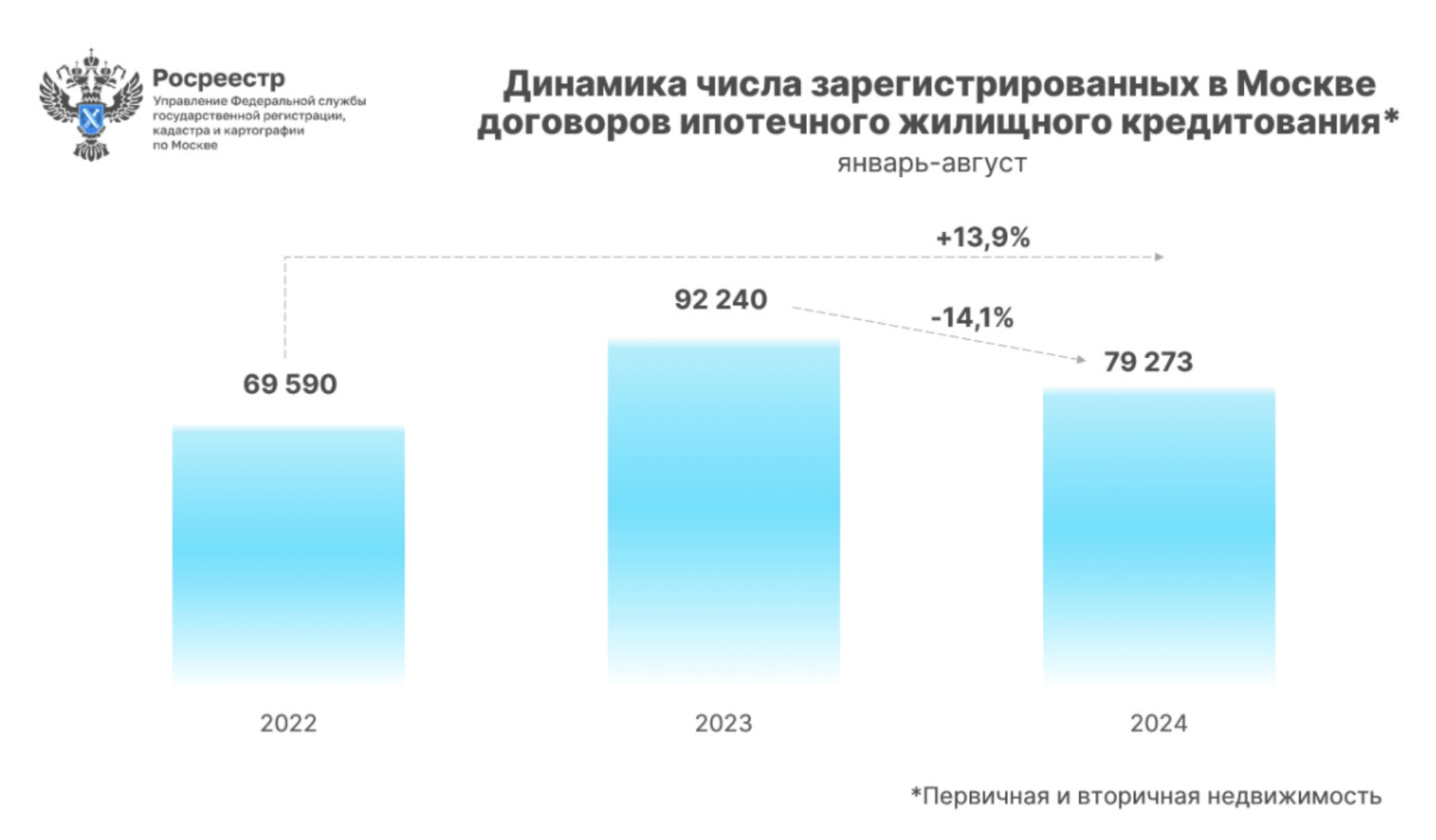

Если смотреть статистику за восемь месяцев, то видим, что ничего страшного не произошло. А пока нет большого падения по году, скидок никто давать не будет.

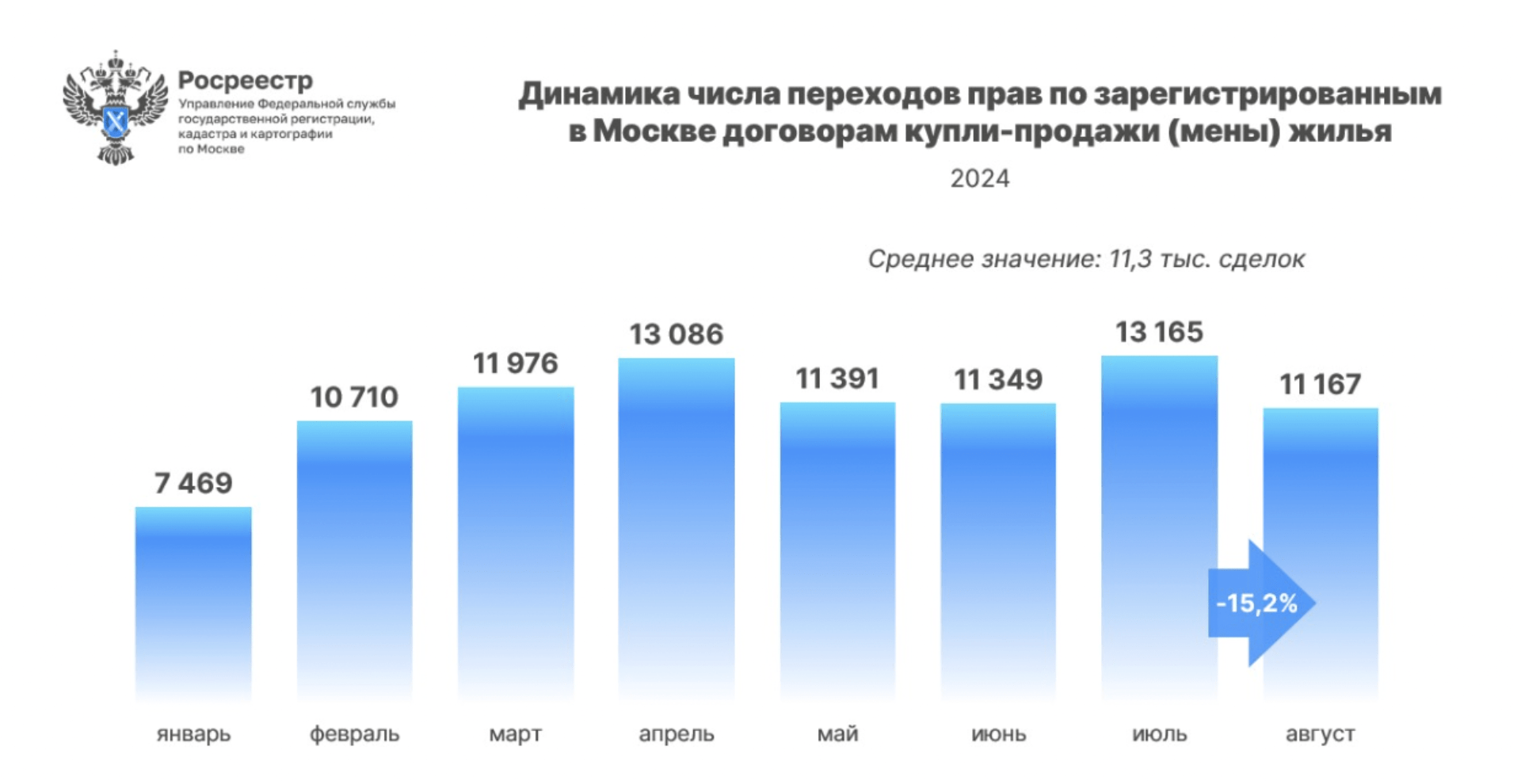

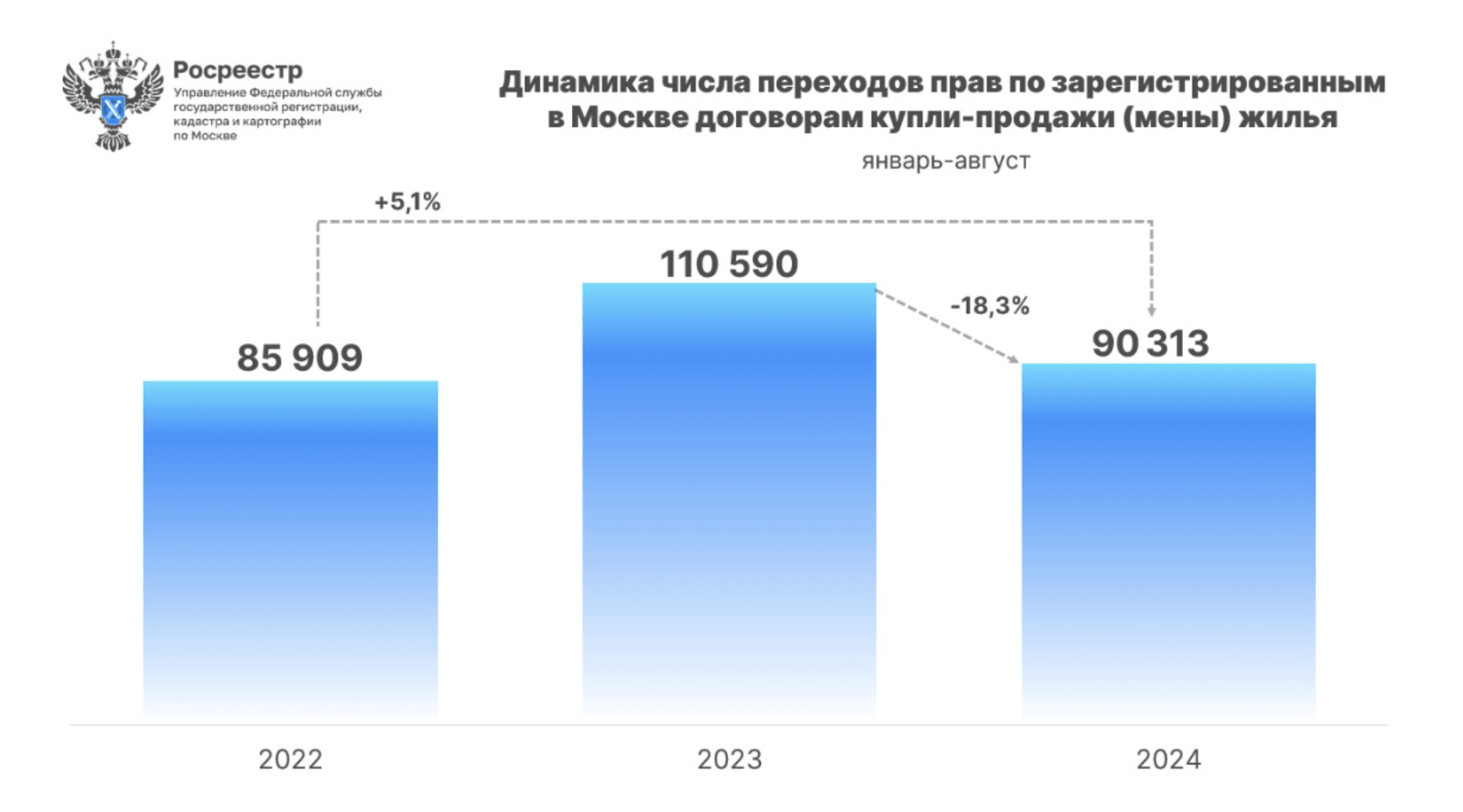

Статистика ДКП (договоров купли-продажи) отлично отражает реальное состояние рынка недвижимости, поскольку ДКП — это своего рода пульс рынка. Здесь физические лица покупают у других физлиц, и определяется настоящая рыночная стоимость объекта, которую готов заплатить покупатель без льготных и субсидированных программ. Росреестр в этом плане постарался — они предоставили средние значения по рынку, и медианное количество сделок составляет 11,3 тыс. Мы видим, что ситуация стабильная: рынок показал рост с января, затем вышел на определенное плато. Вторичный рынок становится более привлекательным, особенно с учетом высоких ипотечных ставок, так как новостройки продаются по рыночной ипотеке, но их нужно ждать несколько лет, в то время как вторичное жилье можно использовать сразу, как товар первой необходимости.

Годовое падение сейчас составляет в районе 18%. Но мы остаемся на уровне 2022 года, и каких-то серьезных качелей пока что нет. Я полагаю, что по итогам года просадка продаж составит где-то 25%. И те, кто не смогут продать свою вторичную недвижимость до конца года, скорее всего, будут вынуждены дисконтировать в январе-феврале. Но до конца года, вероятно, вторичка будет продаваться неплохо. Да, срок экспозиций сейчас увеличится, но это нормально.

Наибольший интерес для нас представляет ипотечный рынок. Согласно данным Росреестра, в среднем в Москве оформляется около 9900 ипотечных сделок в месяц. Для сравнения, на вторичном рынке — около 11 300 сделок. Это говорит о том, что значительное количество сделок на вторичке совершается за наличные и опровергает мнение скептиков, считающих, что такие сделки – редкость. Примерно 30% из всех ипотек — льготные. Интересно отметить, что пока показатели августа даже не опустились до уровня января, хотя оба месяца считаются слабыми для продаж. Это говорит, что даже после серьезной встряски люди верят в рынок недвижимости.

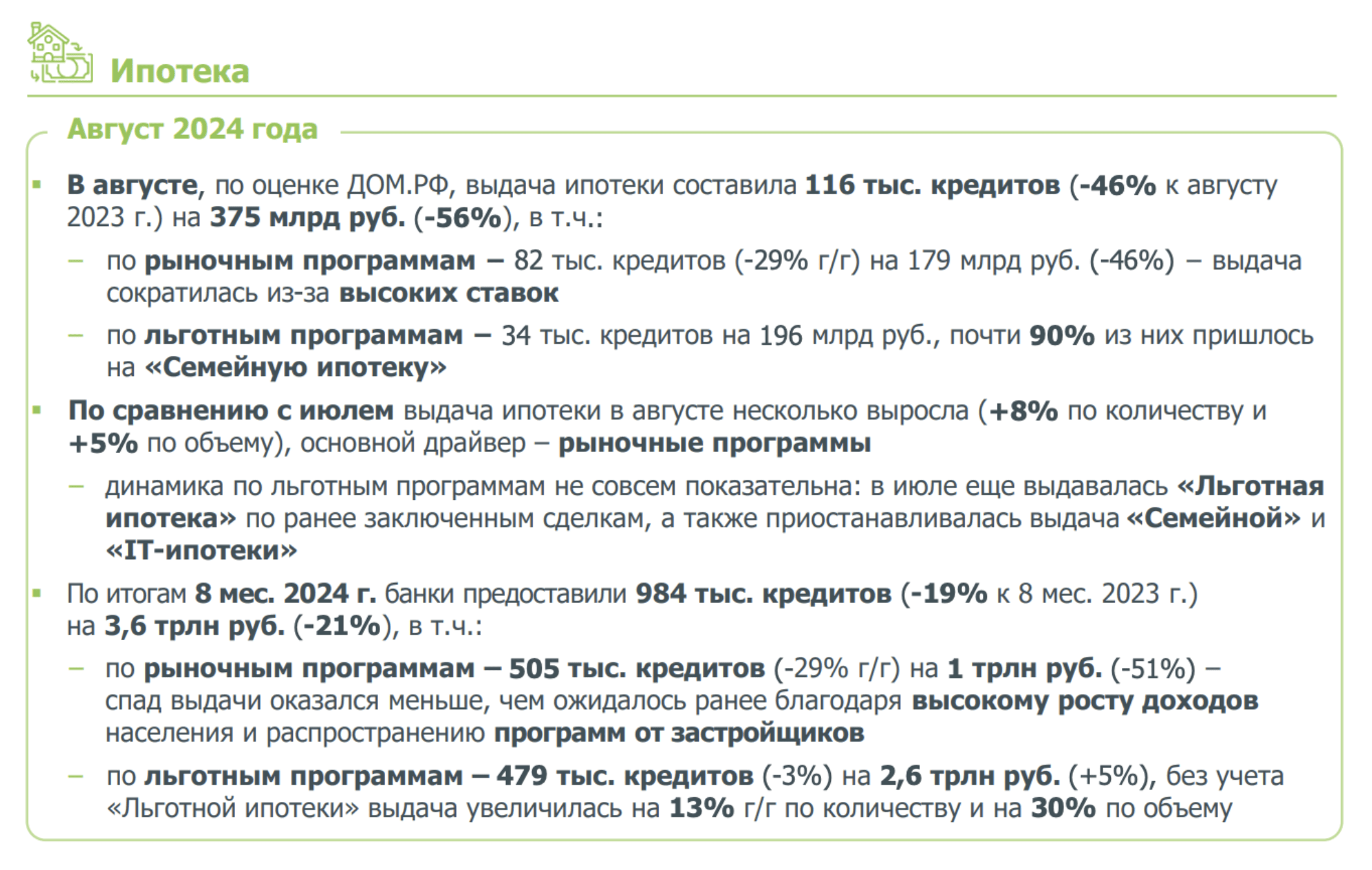

Аналитика Дом.РФ показывает, что в августе 2024 года по России было выдано 116 тыс. ипотечных кредитов, из которых 82 тыс. — по рыночным программам и 34 тыс. — по льготным. Таким образом, около 70% сделок в августе были заключены по рыночной ипотеке, и лишь 30% — по льготным программам, включая семейную ипотеку. Можно сказать, что благодаря действиям Центробанка, рынок ипотеки постепенно стабилизируется и возвращается к нормальным показателям. Если бы на рынке был надутый пузырь, как считают некоторые, то падение было бы более резким и глубоким.

А теперь представьте, что ставка по рыночной ипотеке начнет снижаться — скажем, до 12% или 13%. А ЦБ легко может уронить ключевую ставку до 10%, если увидит замедление экономики и инфляции. В такой ситуации многие захотят воспользоваться моментом и купить квартиру, ведь дешевая ипотека воспринимается как временное явление. Сейчас, вероятно, много людей, смотрящих этот эфир, жалеют о том, что не приобрели квартиру даже по высокой цене с льготной ипотекой. Но как только рынок начнет восстанавливаться, и ипотечные ставки станут более приемлемыми, большинство людей направится на рынок вторичной недвижимости. У меня есть мой инвестиционный портфель, и на растущем рынке я бы в такой ситуации я немного распродал свои вторичные объекты и начал бы искать выгодные предложения на рынке новостроек.

Я считаю, что использование семейной ипотеки под 6% — это временная возможность, и ею стоит воспользоваться. Мы видим, что лимиты по таким ипотекам ограничены, а банки ужесточают условия и теперь требуют первоначальный взнос в 30-50%. Если вы ждете удобного момента, чтобы взять «семейку», я бы не стал рисковать.

А теперь представьте, что ставка по рыночной ипотеке начнет снижаться — скажем, до 12% или 13%. А ЦБ легко может уронить ключевую ставку до 10%, если увидит замедление экономики и инфляции. В такой ситуации многие захотят воспользоваться моментом и купить квартиру, ведь дешевая ипотека воспринимается как временное явление. Сейчас, вероятно, много людей, смотрящих этот эфир, жалеют о том, что не приобрели квартиру даже по высокой цене с льготной ипотекой. Но как только рынок начнет восстанавливаться, и ипотечные ставки станут более приемлемыми, большинство людей направится на рынок вторичной недвижимости. У меня есть мой инвестиционный портфель, и на растущем рынке я бы в такой ситуации я немного распродал свои вторичные объекты и начал бы искать выгодные предложения на рынке новостроек.

Я считаю, что использование семейной ипотеки под 6% — это временная возможность, и ею стоит воспользоваться. Мы видим, что лимиты по таким ипотекам ограничены, а банки ужесточают условия и теперь требуют первоначальный взнос в 30-50%. Если вы ждете удобного момента, чтобы взять «семейку», я бы не стал рисковать.

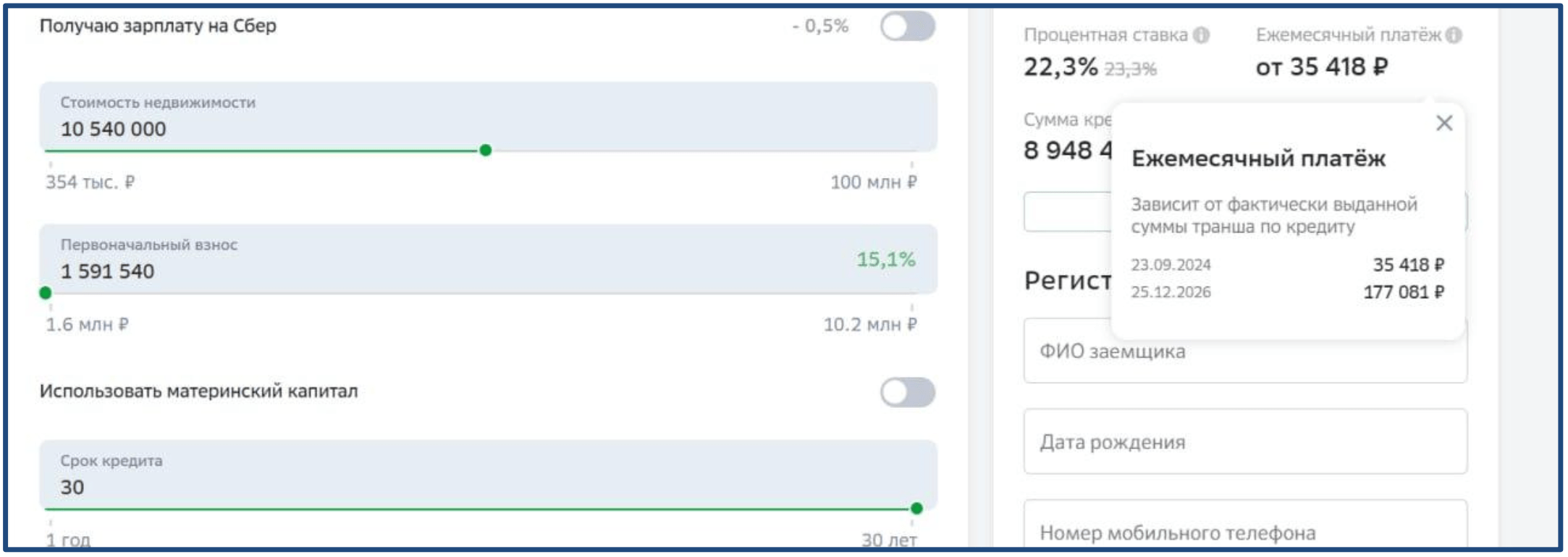

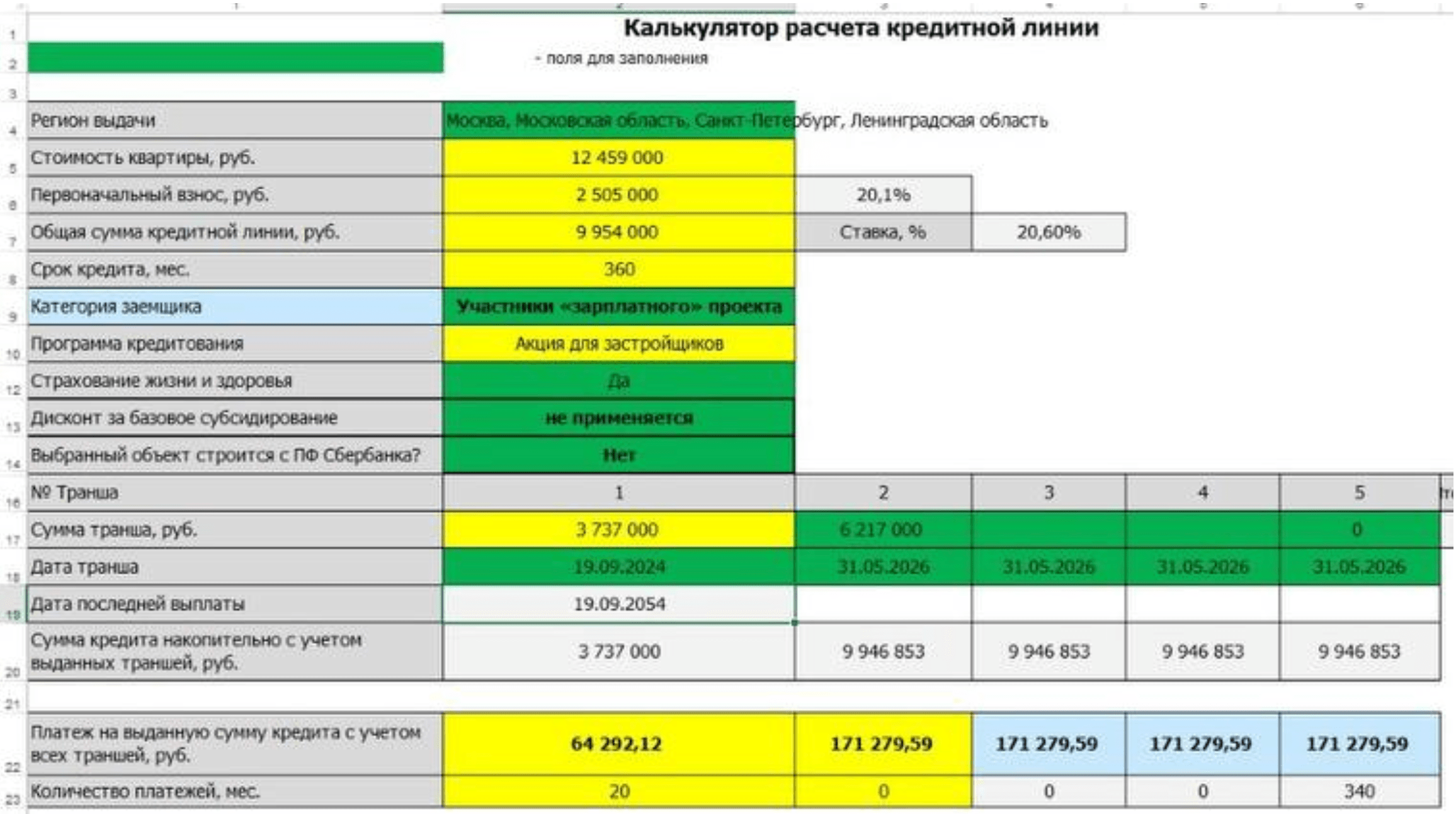

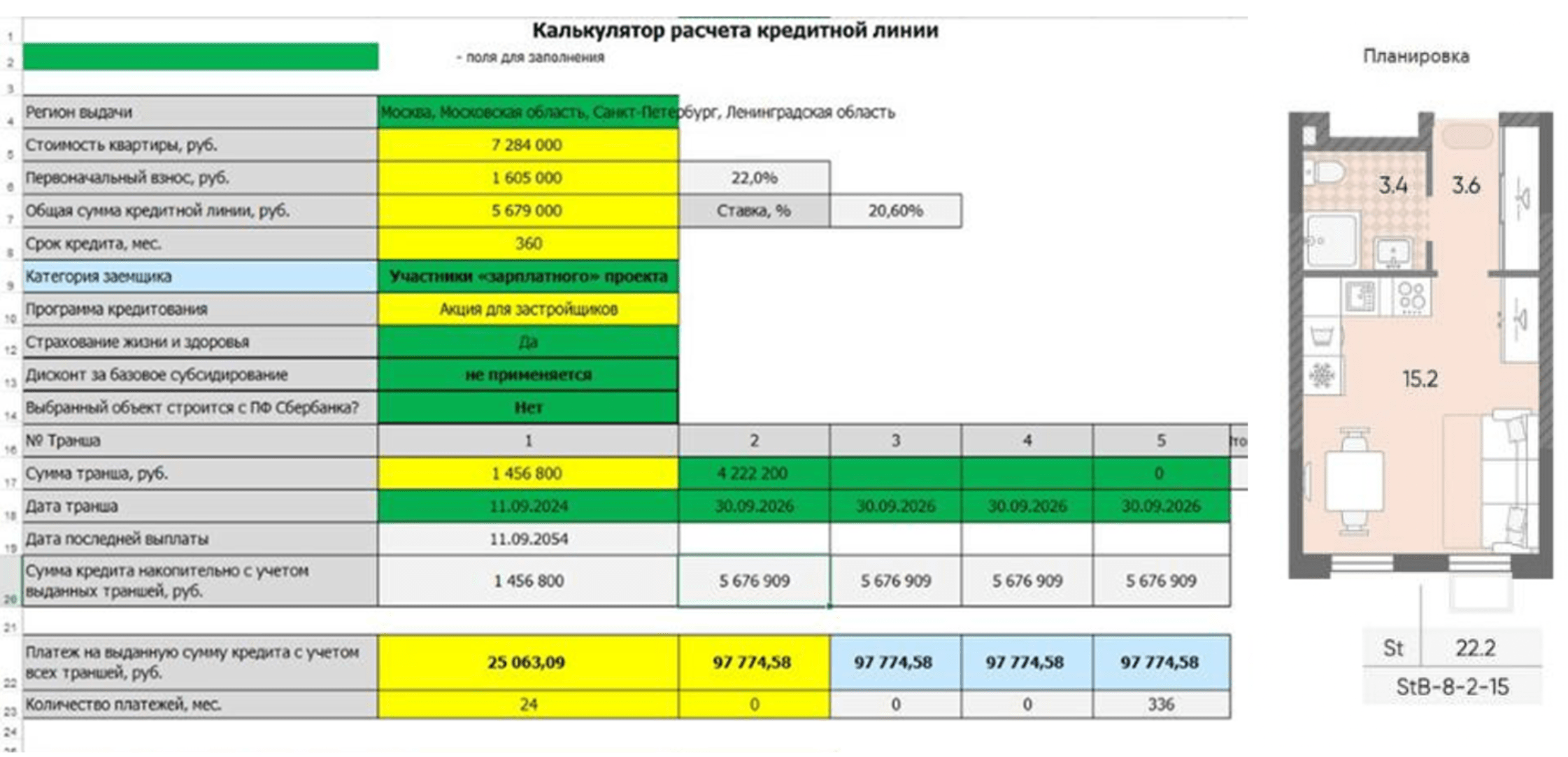

На мой взгляд, единственным объяснением роста рыночной ипотеки в данный момент является использование траншевой ипотеки. Предположим, стоимость студии составляет около 10,5 млн ₽. С первоначальным взносом в 15% — это примерно 1,5 млн ₽. Если покупатель решит взять ипотеку с процентной ставкой 22,3%, его ежемесячный платеж на период строительства составит всего 35 тыс. ₽ вместо 177 тыс., которые он был бы обязан платить без использования траншевой ипотеки. Таким образом, траншевая ипотека становится единственным инструментом для приобретения недвижимости.

Однако здесь есть нюансы. Во-первых, мы не знаем, какой будет ставка Центробанка к концу 2026 года, и как минимум один платеж в 177 тыс. ₽ все равно придется произвести для последующего рефинансирования ипотеки. Во-вторых, цена объекта также имеет значение. Если сосредоточиться исключительно на размере ипотечного платежа, то можно было бы приобрести очень дорогие квартиры под нулевую ставку и не задумываться о других аспектах, что, на мой взгляд, является ошибочным подходом.

Однако здесь есть нюансы. Во-первых, мы не знаем, какой будет ставка Центробанка к концу 2026 года, и как минимум один платеж в 177 тыс. ₽ все равно придется произвести для последующего рефинансирования ипотеки. Во-вторых, цена объекта также имеет значение. Если сосредоточиться исключительно на размере ипотечного платежа, то можно было бы приобрести очень дорогие квартиры под нулевую ставку и не задумываться о других аспектах, что, на мой взгляд, является ошибочным подходом.

Спрос все-таки на ипотеку медленно падает и, возможно, и дальше будем падать, потому что ключевая ставка 19%, ипотека 22-23% - это невыгодно.

Получается, что сейчас, в 2024 году, правила покупки квартиры с инвестиционной целью выглядят следующим образом:

Получается, что сейчас, в 2024 году, правила покупки квартиры с инвестиционной целью выглядят следующим образом:

- Квартира с отделкой (чистовой)

- Ипотечный платеж меньше, чем арендный платеж

- Стоимость объекта ниже, чем на вторичном рынке

- Возможность использовать дешевые ипотечные деньги / рассрочку / траншевую ипотеку

- Внешние точки роста района. Развитие инфраструктуры

- Внутри МКАД

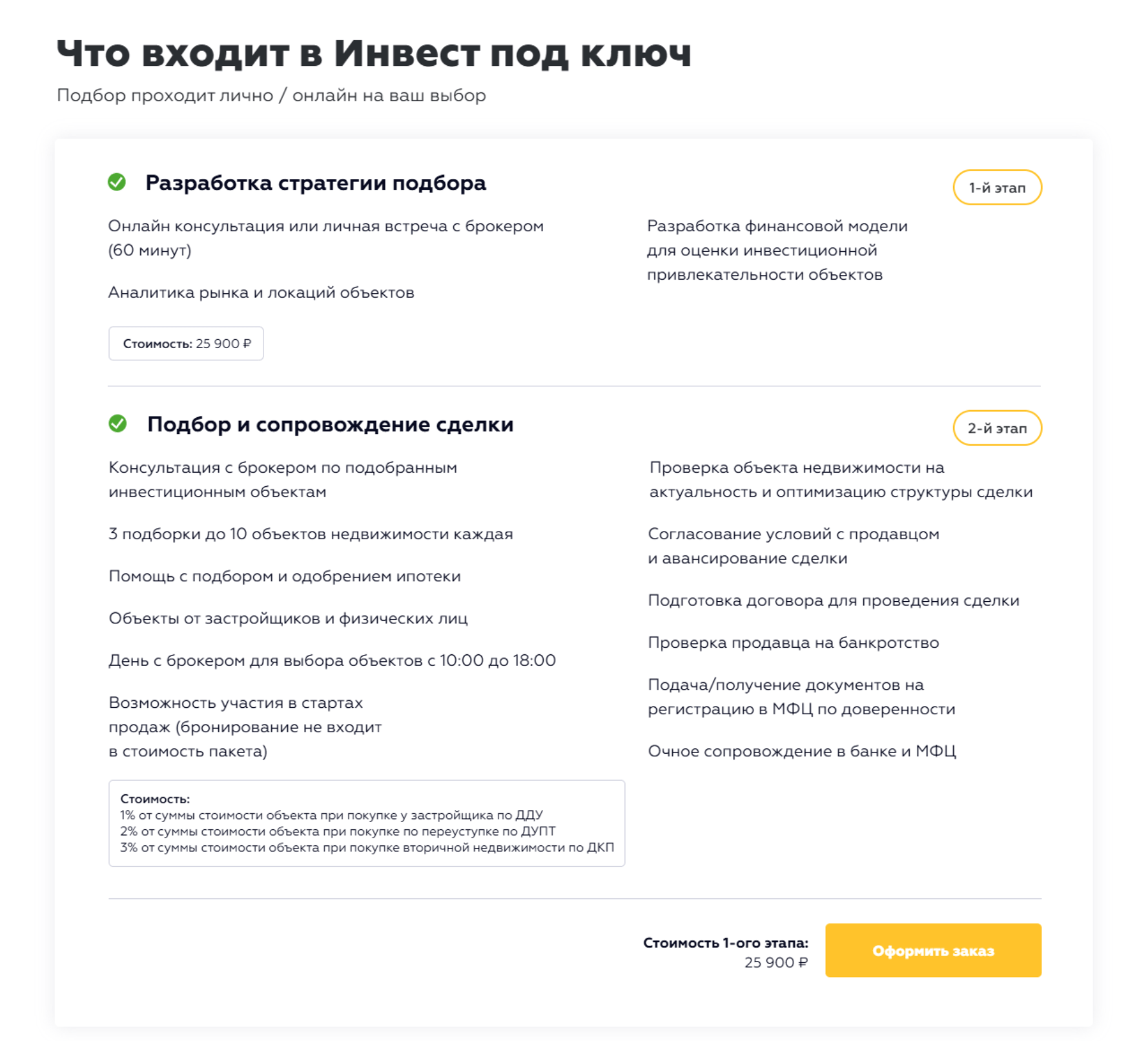

Слишком сложно? На самом деле, непросто. Я могу дать лишь общую схему, набор каких-то стандартных и часто очевидных правил, которые должны сработать в большинстве случаев. Только вот цели и сроки у всех разные, ситуации – тоже, да и доступность ипотечных программ может различаться. Именно поэтому один и тот же объект недвижимости может оказаться отличной инвестицией для одного и большой ошибкой для другого. Поэтому одна из наших самых популярных услуг в Smarent – это услуга подбора.

На первом этапе мы анализируем потребности и возможности каждого клиента, а также оцениваем перспективы развития разных локаций и разрабатываем стратегию, чтобы вы понимали как извлечь максимальную выгоду из вашего объекта. На втором этапе мы изучаем характеристики недвижимости и находим выгодные предложения (скидки от застройщиков, выгодные ипотечные программы и старты продаж). На основе этого мы предложим вам три подборки до 10 объектов каждая, а также вы проведете целый день с брокером на выезде, посещая выбранные объекты. Но это по желанию, у нас много кейсов полностью дистанционных сделок, когда клиент находится за тысячи километры от Москвы. Ваш персональный брокер всегда на связи, что позволяет быстро реагировать на самые выгодные предложения. По выбранному вами объекту мы проводим полную подготовку и сопровождение сделки – проверяем объект, подготавливаем документы для регистрации и сопровождаем процесс сделки на всех этапах — от подачи документов до регистрации в МФЦ. Все максимально комфортно, честно и выгодно для наших клиентов. Никаких звездочек и мелкого шрифта.

На первом этапе мы анализируем потребности и возможности каждого клиента, а также оцениваем перспективы развития разных локаций и разрабатываем стратегию, чтобы вы понимали как извлечь максимальную выгоду из вашего объекта. На втором этапе мы изучаем характеристики недвижимости и находим выгодные предложения (скидки от застройщиков, выгодные ипотечные программы и старты продаж). На основе этого мы предложим вам три подборки до 10 объектов каждая, а также вы проведете целый день с брокером на выезде, посещая выбранные объекты. Но это по желанию, у нас много кейсов полностью дистанционных сделок, когда клиент находится за тысячи километры от Москвы. Ваш персональный брокер всегда на связи, что позволяет быстро реагировать на самые выгодные предложения. По выбранному вами объекту мы проводим полную подготовку и сопровождение сделки – проверяем объект, подготавливаем документы для регистрации и сопровождаем процесс сделки на всех этапах — от подачи документов до регистрации в МФЦ. Все максимально комфортно, честно и выгодно для наших клиентов. Никаких звездочек и мелкого шрифта.

Откуда у Брусники такая выгодная ипотека?

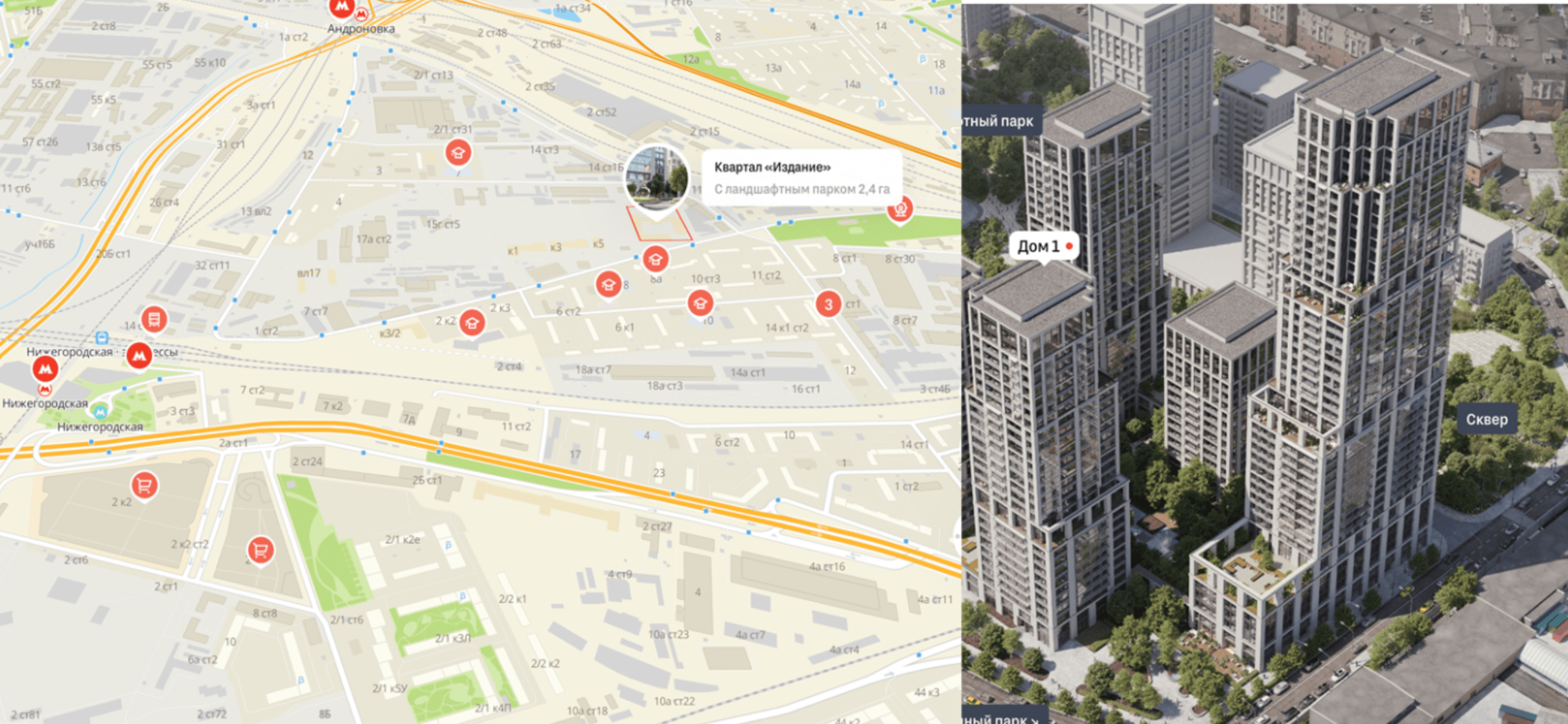

Мы уже обсуждали проект Брусники «Квартал Издание», потому что у них, как и у многих, значительно упали продажи, и компания субсидирует свои объекты. Сегодня я решил снова вернуться к этому проекту, потому что хочу поделиться интересной информацией.

Мы уже обсуждали проект Брусники «Квартал Издание», потому что у них, как и у многих, значительно упали продажи, и компания субсидирует свои объекты. Сегодня я решил снова вернуться к этому проекту, потому что хочу поделиться интересной информацией.

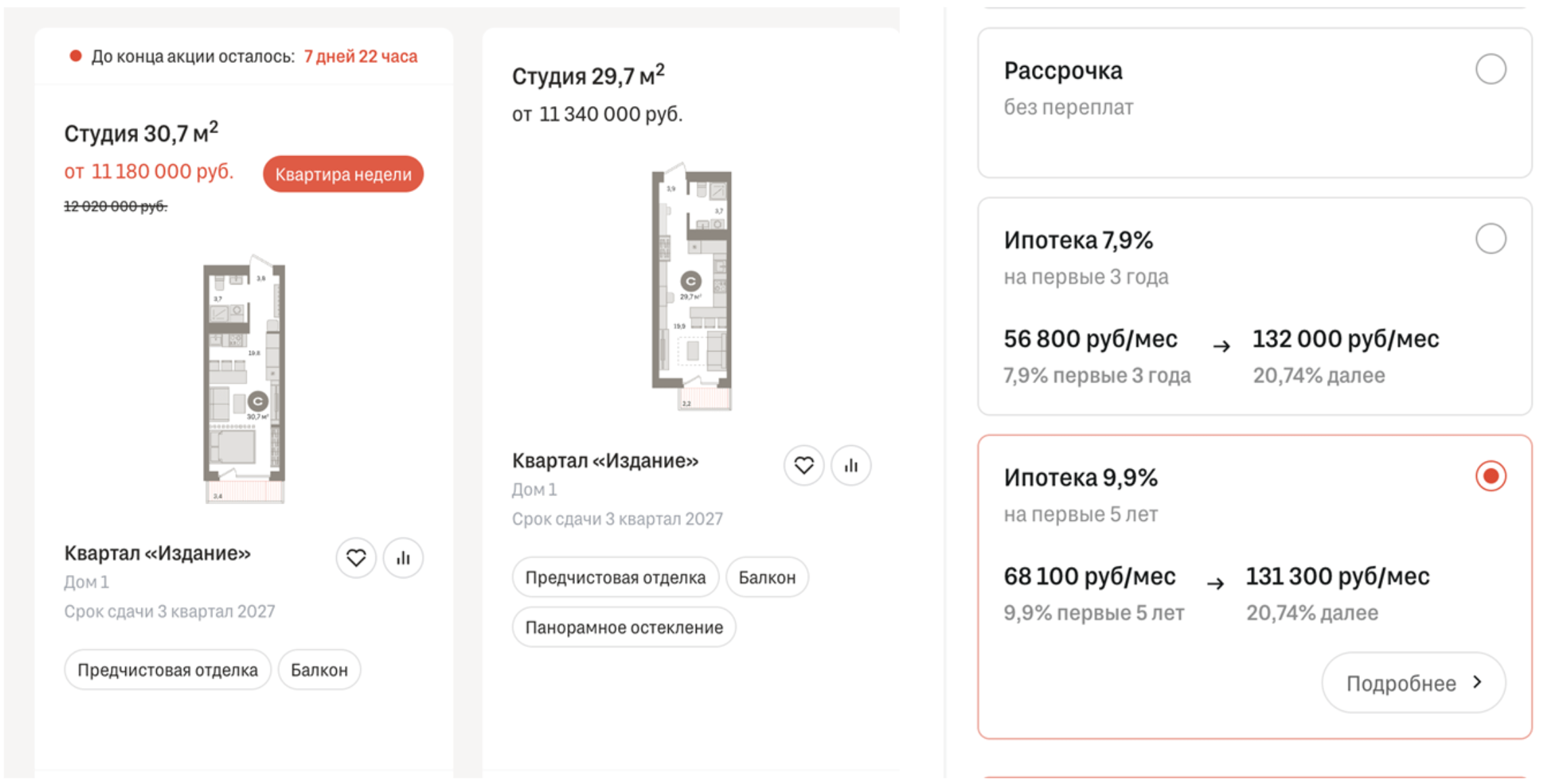

Брусника действительно начала снижать цены из-за падения продаж. К тому же, заканчиваются лимиты по семейной ипотеке. Неделю назад до повышения ключевой ставки до 19%, Брусника предлагала следующие условия по рыночной ипотеке: можно было выбрать ставку 7,9% на первые три года или 9,9% на первые пять лет. И это без повышения стоимости недвижимости. Как они это делают? Сейчас расскажу.

Но сначала отмечу, что после повышения ставки ЦБ застройщик ухудшил условия, но вывел в продажу неплохие лоты. Цена на подобную квартиру была 10,5 млн ₽, а стала 10,7 млн. Но это еще не все. Теперь дешевую ипотеку от застройщика можно взять лишь на 2 года и по ставке 8%, но это все по-прежнему без завышения стоимости квартиры. То есть продажи снижаются, а условия покупки ухудшаются – застройщик перекладывает свои расходы на покупателей.

Я выяснил интересную деталь. Эту выгодную ипотеку дает Совкомбанк, но с одним нюансом. Если вы вносите 2 млн на квартиру стоимостью 10 млн, банк должен выдать 8 млн ипотеки. Но банк не переводит деньги на эскроу-счет, они остаются на аккредитиве, и все два года банк их «крутит» – использует эти деньги для других операций: вкладов, кредитов и так далее, зарабатывая на них.

Таким образом, два года банк пользуется вашими деньгами, но не дает вам 20-23% годовых, как это было бы по вкладам, а еще и берет с вам за это 8% годовых. Это нельзя назвать мошенничеством, так как все оформлено юридически грамотно, но в чем-то это введение в заблуждение. Кроме того, все риски остаются на вас. Например, если что-то случится с банком, ваши деньги могут сгореть, так как страхование действует только на суммы до 1,4 млн ₽, а не на 10 млн.

Эта схема не подходит всем, и я бы не рекомендовал ее из-за рисков. Если бы банк использовал ваши деньги, зарабатывал на них и не брал с вас проценты, это было бы честной сделкой. Однако когда с вас требуют 8% за средства, которые фактически не были выданы, это несправедливо.

Я выяснил интересную деталь. Эту выгодную ипотеку дает Совкомбанк, но с одним нюансом. Если вы вносите 2 млн на квартиру стоимостью 10 млн, банк должен выдать 8 млн ипотеки. Но банк не переводит деньги на эскроу-счет, они остаются на аккредитиве, и все два года банк их «крутит» – использует эти деньги для других операций: вкладов, кредитов и так далее, зарабатывая на них.

Таким образом, два года банк пользуется вашими деньгами, но не дает вам 20-23% годовых, как это было бы по вкладам, а еще и берет с вам за это 8% годовых. Это нельзя назвать мошенничеством, так как все оформлено юридически грамотно, но в чем-то это введение в заблуждение. Кроме того, все риски остаются на вас. Например, если что-то случится с банком, ваши деньги могут сгореть, так как страхование действует только на суммы до 1,4 млн ₽, а не на 10 млн.

Эта схема не подходит всем, и я бы не рекомендовал ее из-за рисков. Если бы банк использовал ваши деньги, зарабатывал на них и не брал с вас проценты, это было бы честной сделкой. Однако когда с вас требуют 8% за средства, которые фактически не были выданы, это несправедливо.

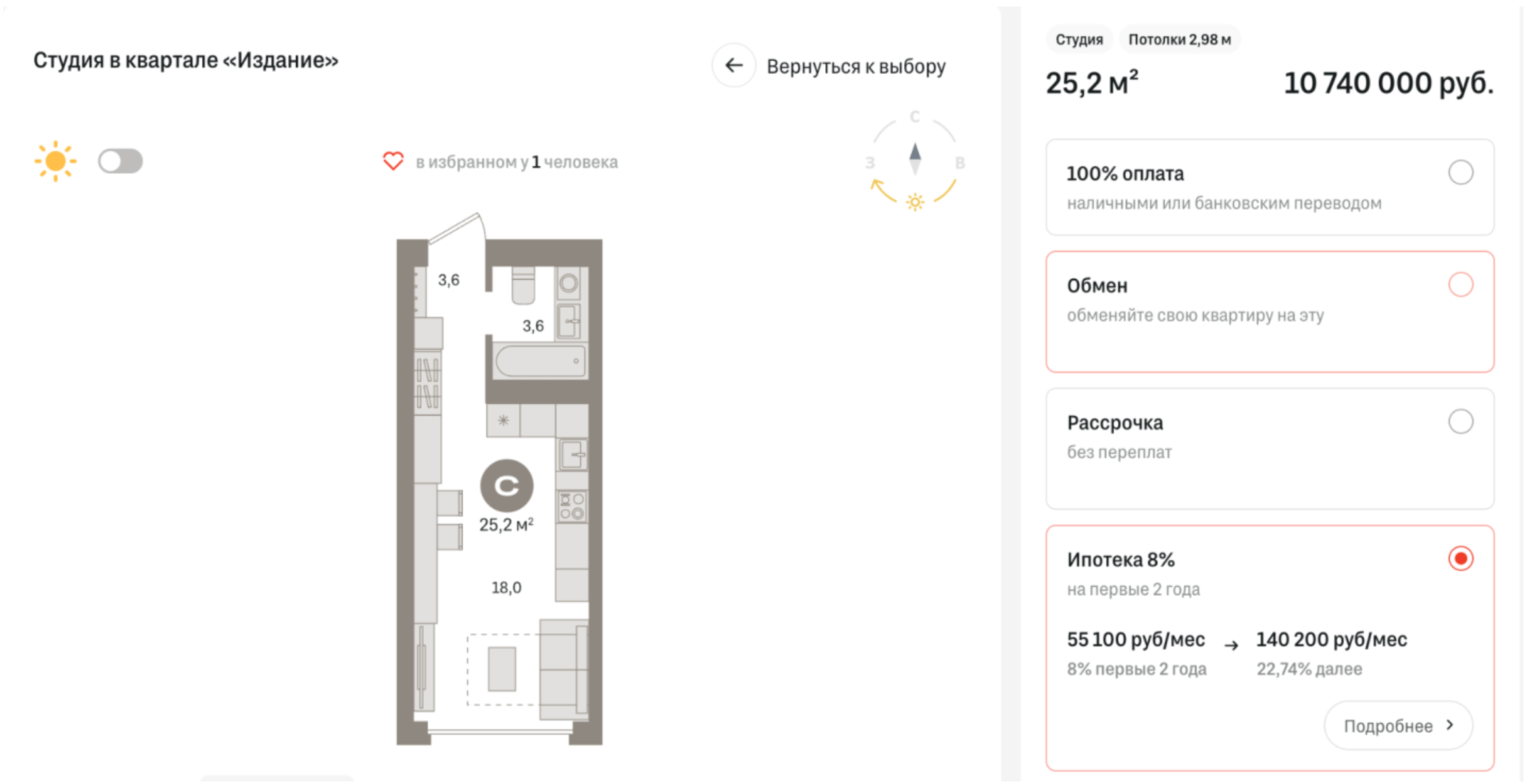

Косвенный конкурент: Level Мичуринский

Итак, мы смотрели на квартиру в ЖК «Квартал Издание» от Брусники площадью 25 квадратов в районе метро «Нижегородская». Это неплохой дом комфорт-класса в развивающемся районе. И в целом, можно было бы рассматривать покупку квартиры здесь, если бы ипотека была нормальной, с реальной ставкой 8%, без каких-либо «серых» схем. Но всегда нужно смотреть на конкурентов, и не только рядом, а и на косвенных тоже. Когда мы покупаем квартиру под инвест, мы не привязываемся к определенному району, а смотрим на цифры.

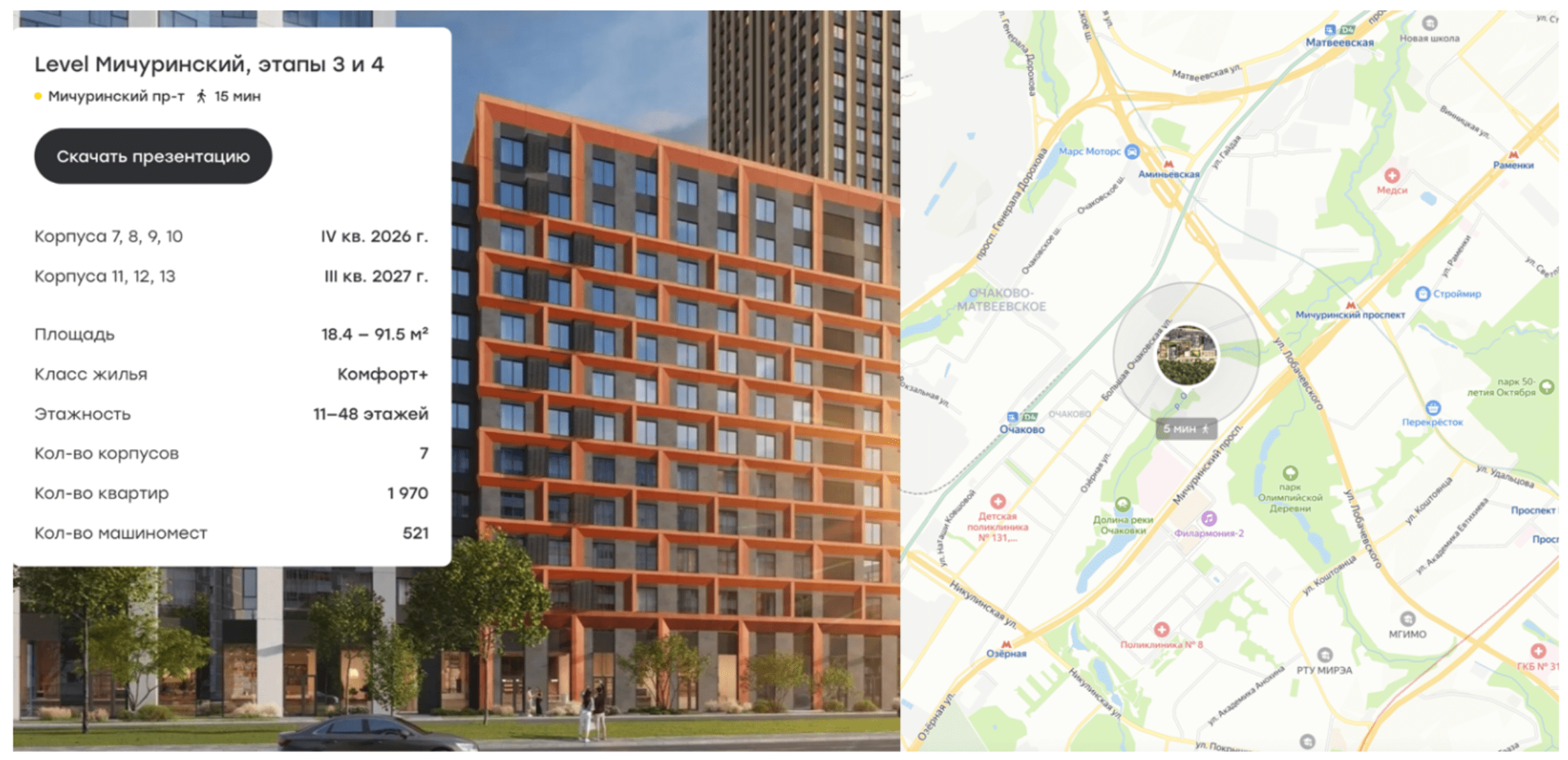

Я обратил внимание на проект Level Мичуринский, на дом, который тоже относится к комфорт-классу. Комплекс находится недалеко от станций метро «Мичуринский проспект» и «Аминьевская», а также от крупной застройки ПИК. Это классный Запад Москвы.

Сроки сдачи корпусов 11, 12, 13 — третий квартал 2027 года, такие же, как у Брусники. В комплексе того же класса, но в более престижном районе, Level Мичуринский предлагает студию 21 м² за 9,5 млн ₽, а 24 м² с удобной планировкой и угловым окном — за 10,6 млн. Это кажется неплохим предложением, и я даже думаю, что цены могут снизиться, так как студия расположена на втором этаже, самом низком.

Итак, мы смотрели на квартиру в ЖК «Квартал Издание» от Брусники площадью 25 квадратов в районе метро «Нижегородская». Это неплохой дом комфорт-класса в развивающемся районе. И в целом, можно было бы рассматривать покупку квартиры здесь, если бы ипотека была нормальной, с реальной ставкой 8%, без каких-либо «серых» схем. Но всегда нужно смотреть на конкурентов, и не только рядом, а и на косвенных тоже. Когда мы покупаем квартиру под инвест, мы не привязываемся к определенному району, а смотрим на цифры.

Я обратил внимание на проект Level Мичуринский, на дом, который тоже относится к комфорт-классу. Комплекс находится недалеко от станций метро «Мичуринский проспект» и «Аминьевская», а также от крупной застройки ПИК. Это классный Запад Москвы.

Сроки сдачи корпусов 11, 12, 13 — третий квартал 2027 года, такие же, как у Брусники. В комплексе того же класса, но в более престижном районе, Level Мичуринский предлагает студию 21 м² за 9,5 млн ₽, а 24 м² с удобной планировкой и угловым окном — за 10,6 млн. Это кажется неплохим предложением, и я даже думаю, что цены могут снизиться, так как студия расположена на втором этаже, самом низком.

Когда мы рассматриваем не прямых, а косвенных конкурентов, важно смотреть не только на район или бренд застройщика, а на саму инвестицию. Не важно, это Нижегородский район, Брусника, ПИК, Level или другой проект — главное, чтобы недвижимость приносила доход. Некоторые покупают квартиру, ориентируясь на личные рекомендации или предпочтения, но инвестиция — это вопрос доходности.

Тем не менее Level Мичуринский не предлагает никаких специальных условий, таких как траншевая ипотека. Если бы они ввели такие программы, это действительно могло бы стать выгодной инвестицией. Я бы сам тогда купил студию за 9-10 млн, но пока Level этого не делает, потому что, видимо, и так успешно продает.

Тем не менее Level Мичуринский не предлагает никаких специальных условий, таких как траншевая ипотека. Если бы они ввели такие программы, это действительно могло бы стать выгодной инвестицией. Я бы сам тогда купил студию за 9-10 млн, но пока Level этого не делает, потому что, видимо, и так успешно продает.

Скидки от ЖК «Среда на Лобачевского» есть только на билбордах!

Если посмотреть на еще одного конкурента, например, ЖК «Среда на Лобачевского», который тоже находится рядом с метро «Аминьевская» и «Мичуринский проспект», то мы видим много рекламы скидок, но в реальности их нет.

Если посмотреть на еще одного конкурента, например, ЖК «Среда на Лобачевского», который тоже находится рядом с метро «Аминьевская» и «Мичуринский проспект», то мы видим много рекламы скидок, но в реальности их нет.

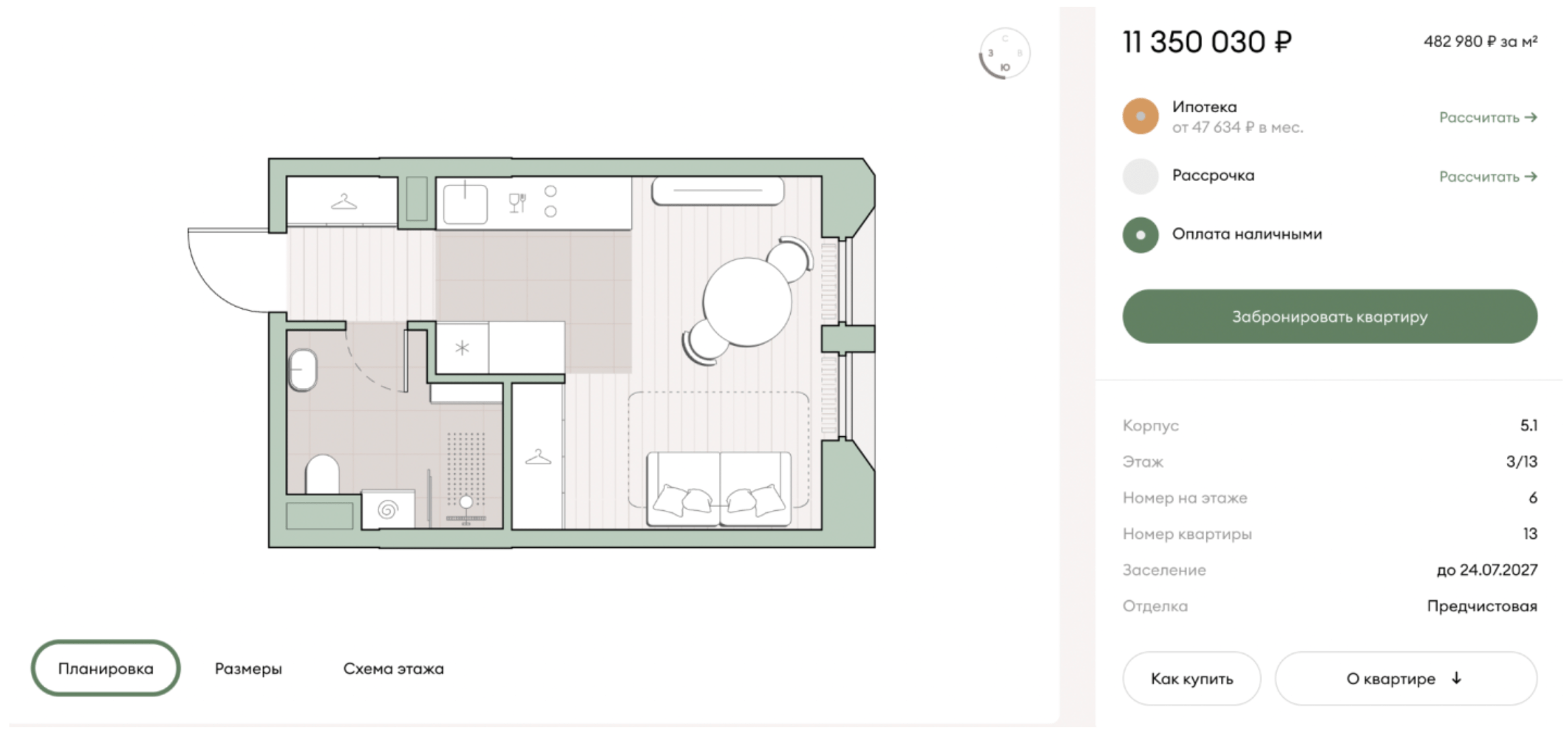

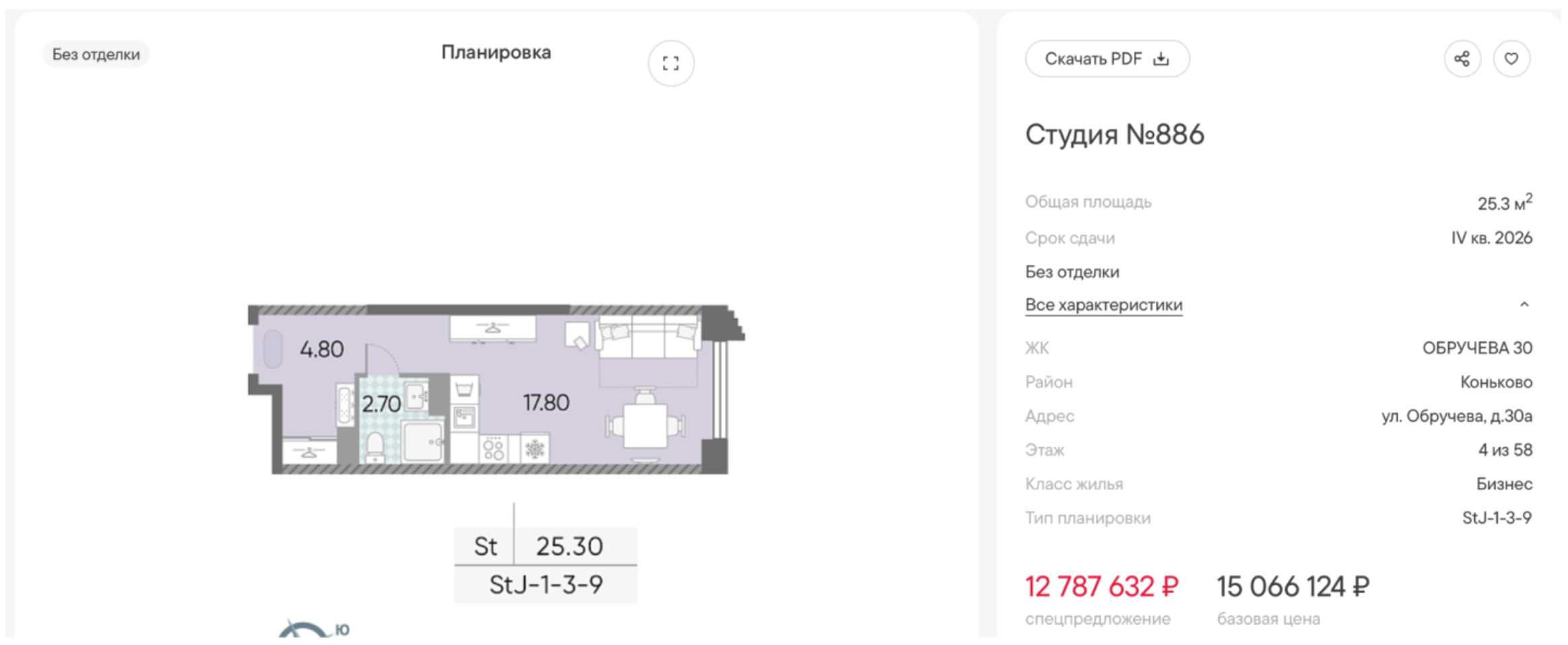

Например, за студию площадью около 23 м² просят 11,35 млн ₽ при обычной ипотеке. А если оформить квартиру в траншевую ипотеку, цена возрастает до почти 13 млн ₽ – за студию. Очевидно, что это невыгодно. Да, некоторые могут сказать, что это бизнес-класс, дом лучше и так далее. Но наша основная задача — это приобрести хороший актив, который будет приносить либо доход от аренды, либо сохранит свою ликвидность. В текущих условиях ликвидные и недорогие студии продаются гораздо легче, чем студии в бизнес-классе. И я очень сомневаюсь, что студия в этом ЖК будет стоить 15 млн ₽ на ключах.

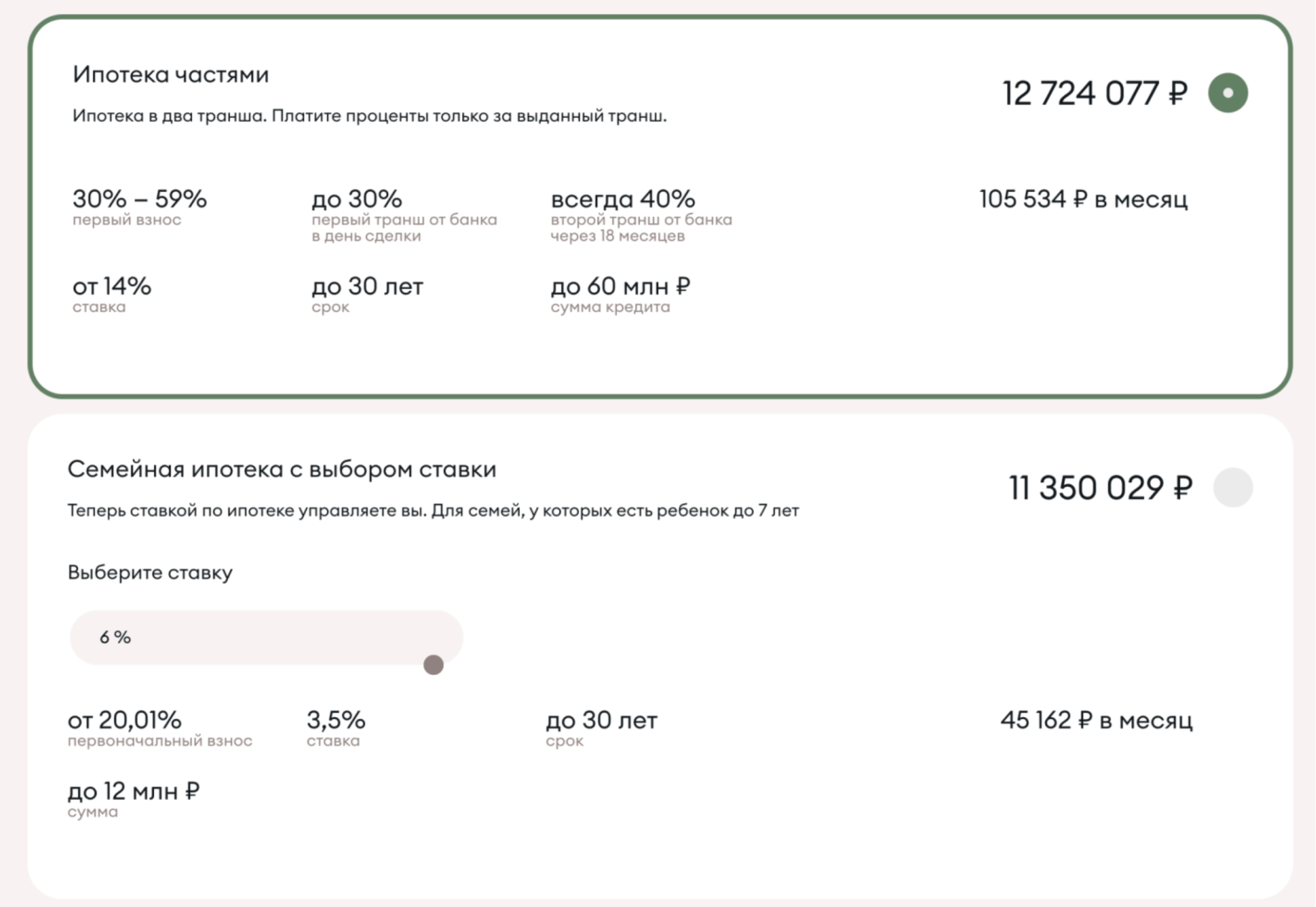

ПИК субсидирует ипотеку за счет покупателя: +2 млн к цене за будку

Если посмотреть на проекты и условия по ипотеке от ПИК, то в их сегменте комфорт-класса застройщик дает субсидированную ипотеку, правда из кармана самих же покупателей. Например, квартира за 7,4 млн ₽ в ЖК «2-й Иртышский»— это неплохая цена для семейной ипотеки. Но как только предлагают «выгодную» ипотеку, цены на студии сразу возрастают с 7 до 9 млн ₽, что опять же делает покупку невыгодной.

Если посмотреть на проекты и условия по ипотеке от ПИК, то в их сегменте комфорт-класса застройщик дает субсидированную ипотеку, правда из кармана самих же покупателей. Например, квартира за 7,4 млн ₽ в ЖК «2-й Иртышский»— это неплохая цена для семейной ипотеки. Но как только предлагают «выгодную» ипотеку, цены на студии сразу возрастают с 7 до 9 млн ₽, что опять же делает покупку невыгодной.

ЛСР – продажи падают, а условия становятся лишь хуже

Я также посмотрел на показатели ЛСР: продажи остаются низкими, но застройщик не никак не пытается привлечь покупателей выгодными условиями. Вместо того чтобы сделать недвижимость более доступной после повышения ключевой ставки, ЛСР, наоборот, ухудшил условия по траншевой ипотеке. Первый взнос вырос с 20% до 30%.

Я также посмотрел на показатели ЛСР: продажи остаются низкими, но застройщик не никак не пытается привлечь покупателей выгодными условиями. Вместо того чтобы сделать недвижимость более доступной после повышения ключевой ставки, ЛСР, наоборот, ухудшил условия по траншевой ипотеке. Первый взнос вырос с 20% до 30%.

Ранее для студии стоимостью 12,5 млн ₽ нужно было внести 2,5 млн, а теперь взнос составляет уже 3,75–4 млн ₽. Это ломает финансовые модели многих потенциальных покупателей, делая покупку менее доступной.

Такая же ситуация с ЖК «Лучи». Это, возможно, самый доступный вариант при траншевой ипотеке, но вызывает вопросы его ликвидность через несколько лет. К тому же многих беспокоят риски при сроке сдачи объекта в 2028 году. В текущей экономической ситуации длинные сроки строительства добавляют рисков. Вдобавок к высоким ставкам и отсутствию доступных ипотечных программ возникает вопрос: смогут ли застройщики достроить дома в указанные сроки? А если не смогут, что нам вернет банк? Деньги? Но нужны ли нам просто деньги?

Рынок недвижимости сейчас находится в некоем ступоре, и сложно точно предсказать, как он будет развиваться в ближайшие месяцы. Однако, общаясь с застройщиками и анализируя данные, я понимаю, что цены, скорее всего, останутся примерно на одном уровне. Даже при снижении продаж, застройщики будут стараться удерживать позиции, ожидая, что появится кто-то, кто сможет стабилизировать рынок.

Рынок недвижимости сейчас находится в некоем ступоре, и сложно точно предсказать, как он будет развиваться в ближайшие месяцы. Однако, общаясь с застройщиками и анализируя данные, я понимаю, что цены, скорее всего, останутся примерно на одном уровне. Даже при снижении продаж, застройщики будут стараться удерживать позиции, ожидая, что появится кто-то, кто сможет стабилизировать рынок.

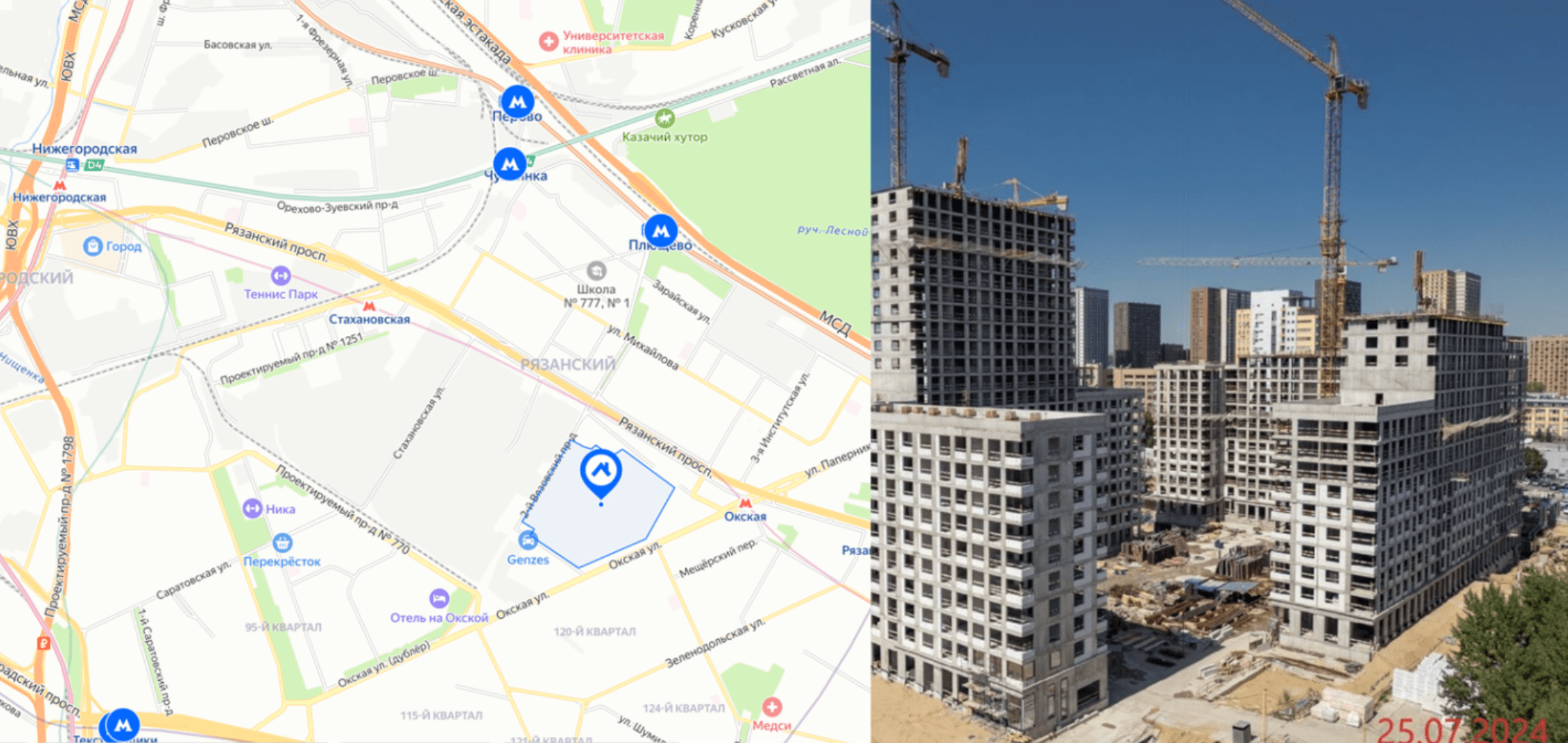

Разбор ЖК Balance от Главстроя – есть ли там инвест?

Меня часто спрашивают об этом проекте, и я решил, что будет полезно посмотреть на этот ЖК и застройщика. Я решил проверить, есть ли у Главстроя или у Balance какие-то выгодные предложения, акции или рассрочки. Они внедрили так называемый Payment Plan – что-то на модном, дубайском, но по факту это рассрочка.

Проект находится рядом с метро «Окская», и если посмотреть на карту, это не самый привлекательный район для проживания: парковая зона далеко, рядом МЦД и станция «Стахановская». Изначально мне казалось, что Главстрой должен давать здесь хорошие скидки, особенно учитывая активную рекламу и приглашение в «выгодные программы».

Меня часто спрашивают об этом проекте, и я решил, что будет полезно посмотреть на этот ЖК и застройщика. Я решил проверить, есть ли у Главстроя или у Balance какие-то выгодные предложения, акции или рассрочки. Они внедрили так называемый Payment Plan – что-то на модном, дубайском, но по факту это рассрочка.

Проект находится рядом с метро «Окская», и если посмотреть на карту, это не самый привлекательный район для проживания: парковая зона далеко, рядом МЦД и станция «Стахановская». Изначально мне казалось, что Главстрой должен давать здесь хорошие скидки, особенно учитывая активную рекламу и приглашение в «выгодные программы».

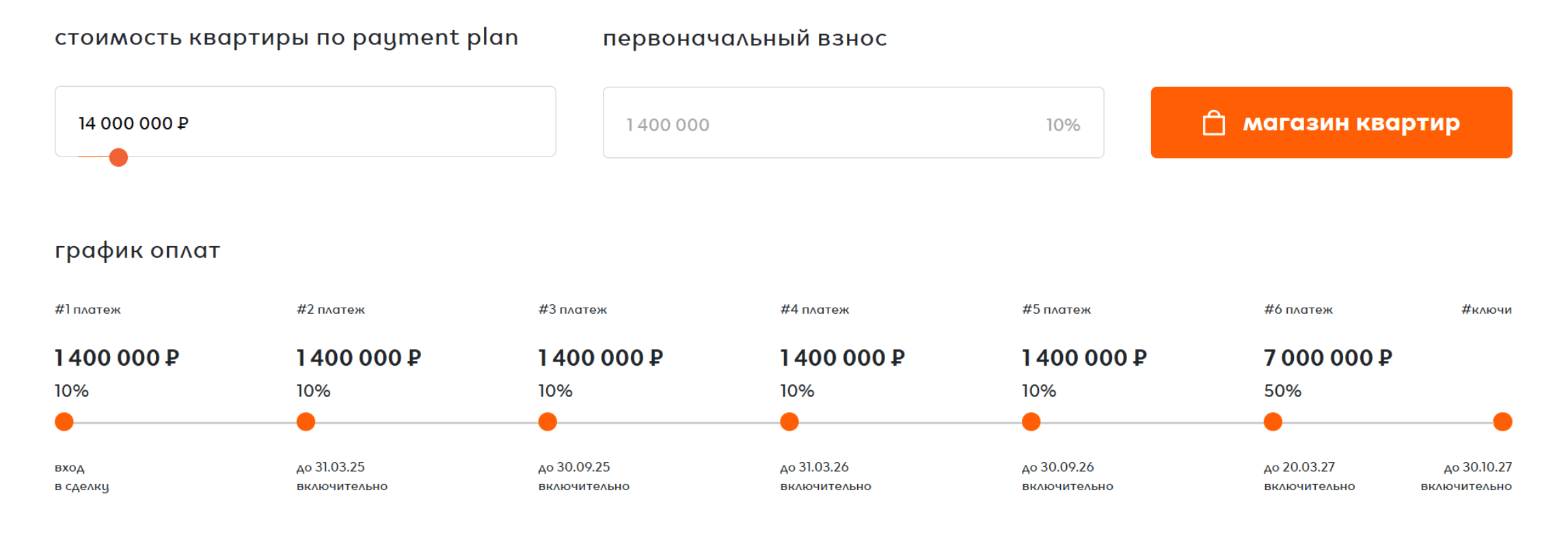

Например, предлагают схему: вносишь 10% от стоимости, 40% — небольшими траншами в течение строительства, а оставшиеся 50% — перед вводом в эксплуатацию. Звучит заманчиво: квартира стоит 14 млн, первый взнос — 1,4 млн, затем 40% — это еще 5,6 млн траншами, и еще 7 млн перед сдачей. В итоге за двухкомнатную квартиру площадью 40 метров, которую рекламируют как «классную для аренды», вы должны внести значительные суммы наличными.

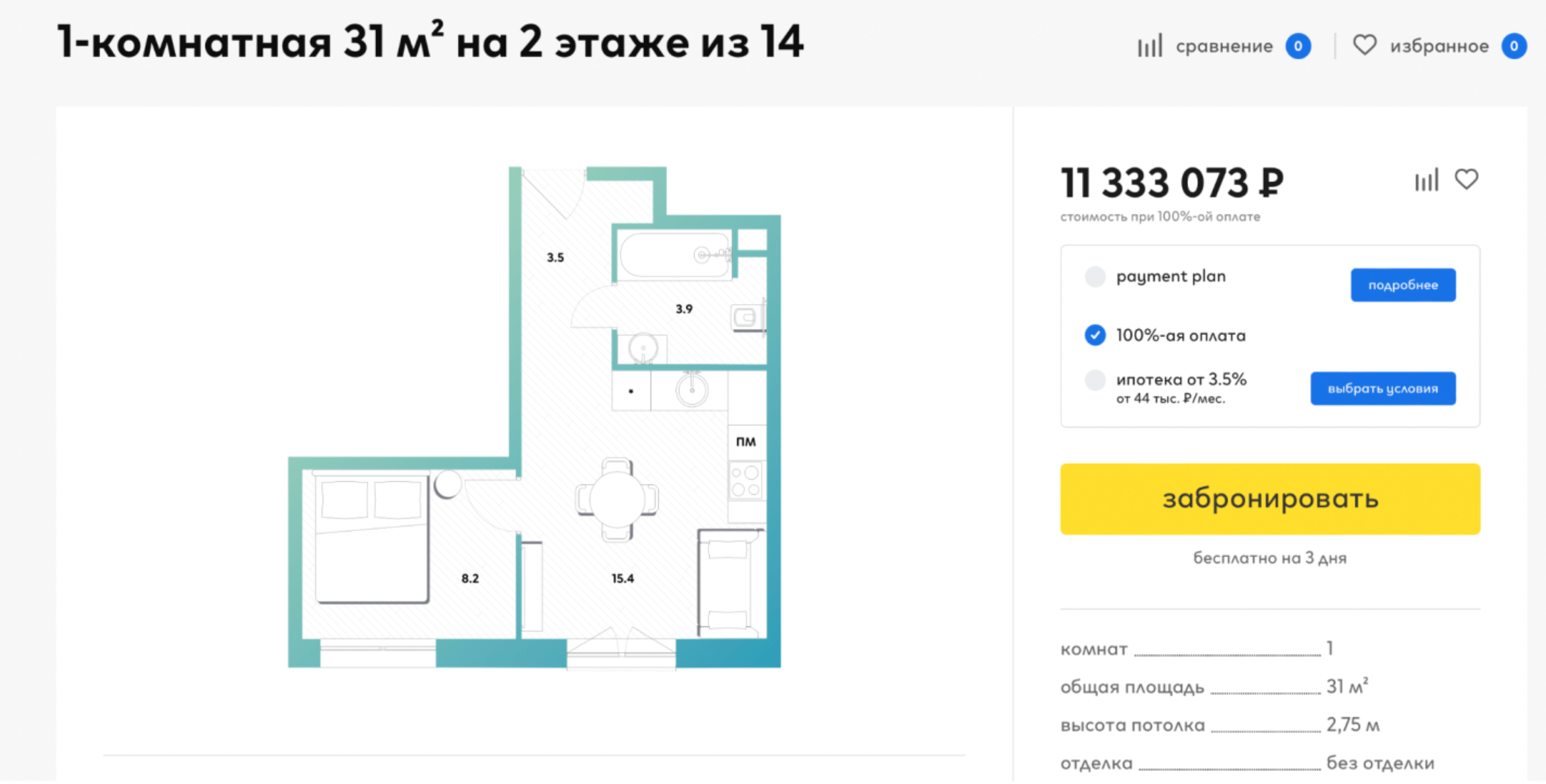

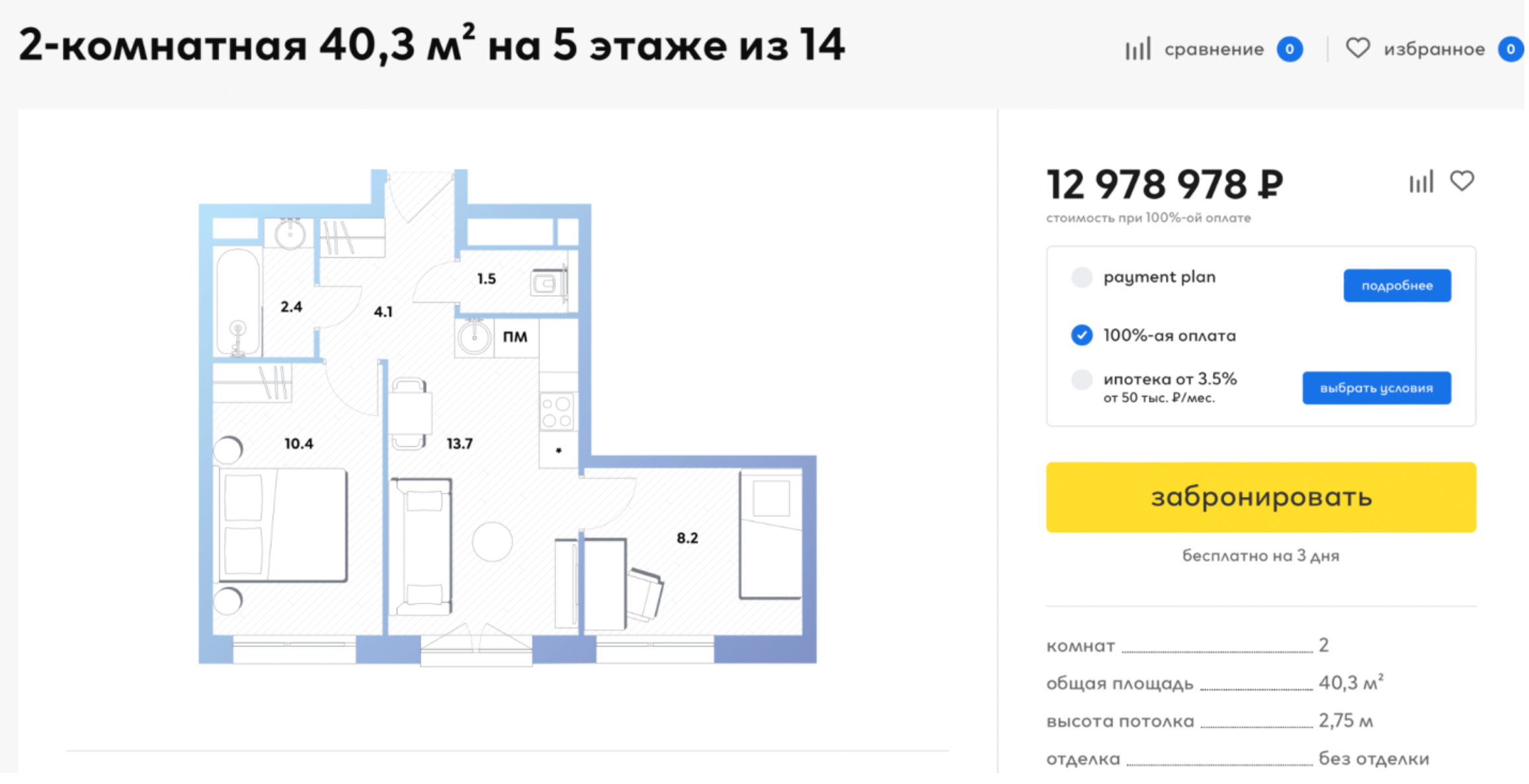

Давайте посмотрим на цены: студия площадью 31 метр стоит 11,3 млн на втором этаже, при этом район далеко не премиальный. А если брать рассрочку, цена студии вырастает до 13 млн ₽. И хотя многие могут посчитать эту схему выгодной, по факту вы будете вынуждены вносить значительные суммы до завершения строительства. Весьма сомнительная инвестиция.

Двухкомнатная квартира при полной оплате или семейной ипотеке стоит 13 млн, а при рассрочке — на 2 млн дороже.

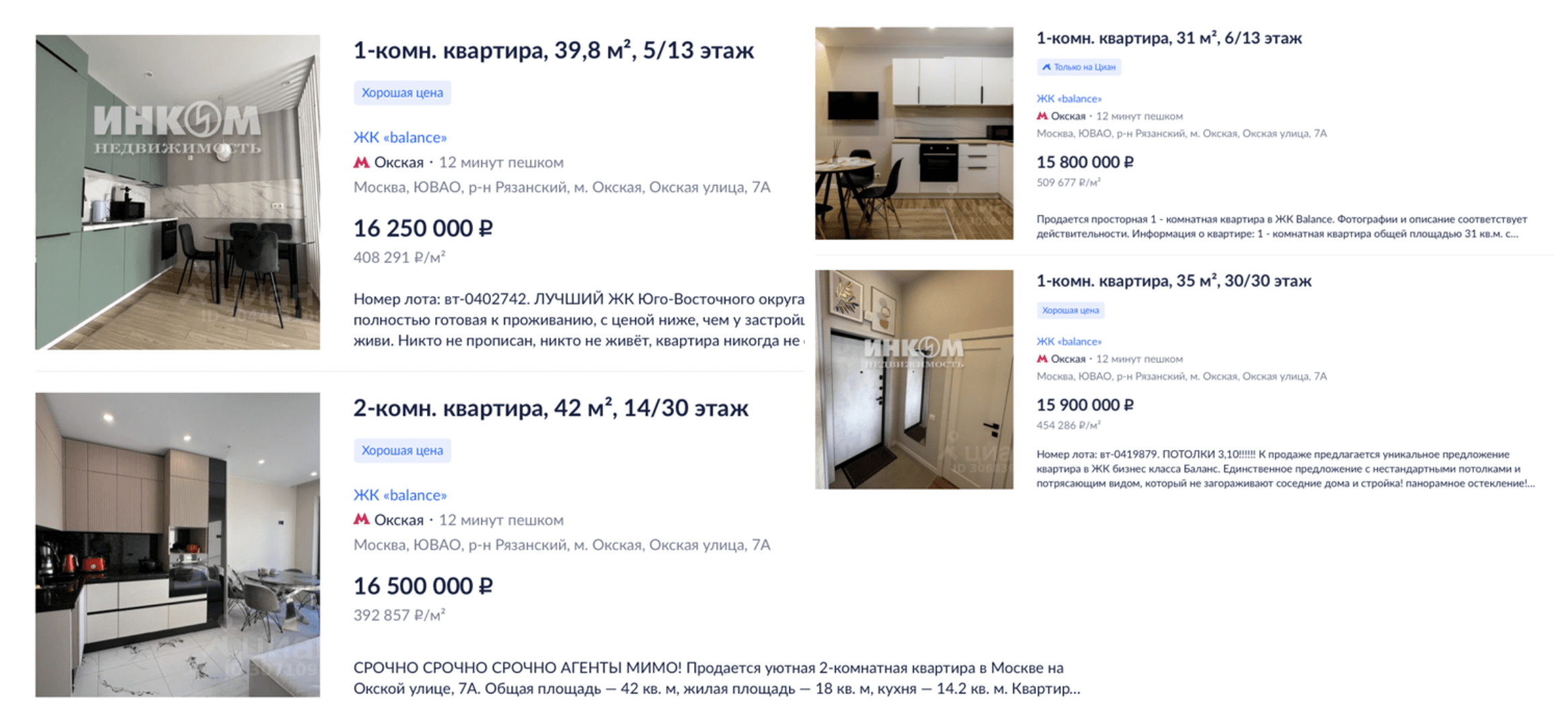

На вторичном рынке квартиры с отделкой и меблировкой в этом районе стоят 15-16 млн ₽. Учитывая, что ремонт и меблировка однокомнатной квартиры сейчас обойдутся примерно в 3-4 млн, возникают серьезные вопросы о целесообразности таких инвестиций.

На самом деле я редко говорю о проектах, которые не привлекают моего внимания, и не потому, что мне не нравится застройщик, а потому что я объективно смотрю на цены. Арендная ставка в этом ЖК — около 75 тыс. ₽ за 35 метров. Мечтать о ставке в 100 тыс. ₽ в этом районе, мягко говоря, нереалистично, особенно, с учетом высокой конкуренции: рядом Level Нижегородская, Брусника, Аквилон и ПИК. Преимуществ в расположении Balance я не вижу. Возможно, если бы дом был рядом с парком, это дало бы плюсы, но на текущий момент никаких точек роста для этого проекта я не вижу. Возможно, вся территория вокруг ЖК когда-то застроится, но нас интересует не такое далекое будущее.

Выводы по инвестициям через траншевую ипотеку

Выводы по инвестициям через траншевую ипотеку

- Пока нет выгодных программ на 2-3 года

- Рынок ждет новые программы поддержки

- Траншевая ипотека - это инструмент для реинвестиции. Например, эту схему можно использовать, чтобы зафиксировать цену квартиры, продать другую квартиру в спокойном режиме в течение полугода-года, положить деньги на депозит, немного заработать, а потом погасить остаток.

- Застройщики не готовы давать и траншевую ипотеку, и инвестиционные цены

- Траншевая ипотека - отличный инструмент для долгосрочных инвестиций с циклом 10-20 лет, но на более коротком сроке в 3-5 года эта схема не всегда имеет смысл.

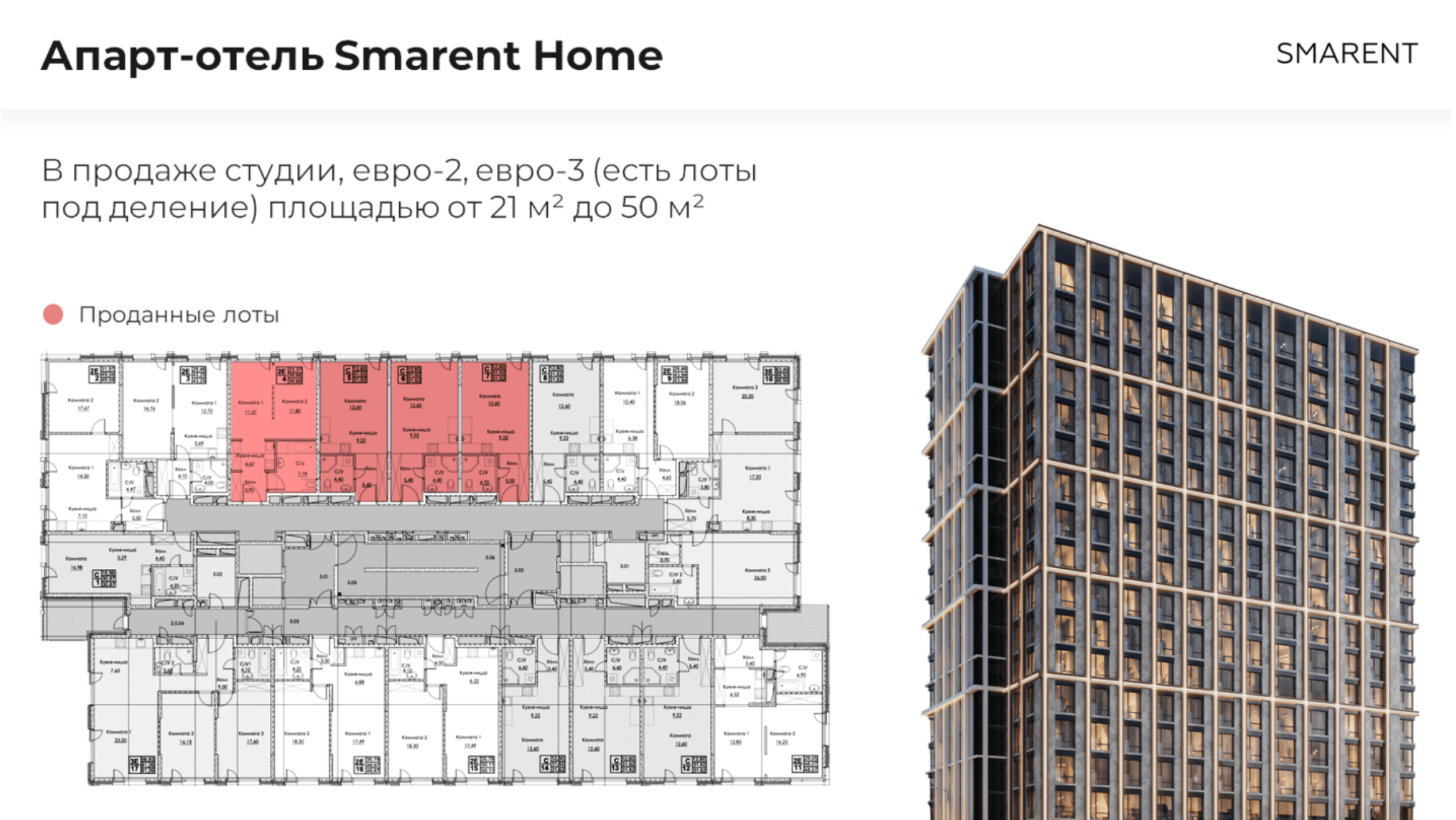

Именно поэтому я считаю, что спрос будет уходить в нежилую недвижимость. И Smarent готов предложить интересный проект, который мы с большой любовью и всем своим опытом делаем для вас – апарт-отель Smarent Home вместе с EVOPARK Измайлово.

Локация нам нравится, это перспективный ВАО, всего в 3 минуты от метро «Шоссе Энтузиастов», а рядом Измайловский парк. В комплексе продуманная и современная инфраструктура: подземный паркинг, дизайнерское лобби, зоны отдыха, детские площадки и система «умный дом».

Вы становитесь собственником по 214-ФЗ, а все хлопоты — от приемки апартов, ремонта и меблировки до поиска арендаторов и управления объектом — берет на себя Smarent, но это обязательно условие. Ваша задача — наслаждаться стабильным доходом, пока эксперты занимаются всем остальным.

Всю информация о проекте и контакты для связи вы найдете здесь.

Локация нам нравится, это перспективный ВАО, всего в 3 минуты от метро «Шоссе Энтузиастов», а рядом Измайловский парк. В комплексе продуманная и современная инфраструктура: подземный паркинг, дизайнерское лобби, зоны отдыха, детские площадки и система «умный дом».

Вы становитесь собственником по 214-ФЗ, а все хлопоты — от приемки апартов, ремонта и меблировки до поиска арендаторов и управления объектом — берет на себя Smarent, но это обязательно условие. Ваша задача — наслаждаться стабильным доходом, пока эксперты занимаются всем остальным.

Всю информация о проекте и контакты для связи вы найдете здесь.