В этой статье:

В блогосфере бурно обсуждают новый «налог на ипотеку», то есть на материальную выгоду, если ставка по ипотеке существенно ниже текущей ключевой ставки. Налоговая отвечает канцеляризмами, понять которые под силу не каждому. Виктор Зубик, основатель компании Smarent, разобрался, что это за налог и кому все же придется его заплатить (спойлер: таких немного).

Налог на ипотеку – хайп для инфоцыган

Блогеры взбудоражены. Появился повод напугать своих подписчиков, да еще какой! Прокатилась волна слухов, что всем, кому досталась ипотека по ставке ниже 14% (это 2/3 от ключевой), придется заплатить налог на материальную выгоду, и не жалкие 13%, а сразу 35%. Налоговая в лучших традициях бюрократического сленга, объяснила все так, что запутала всех еще больше: чтоб даже самим было непонятно, и никто ни за что не отвечал.

А там где непонятно, как звонки от риелторов после просмотра ЦИАНа, возникают инфоцыгане. Для многих блогеров соблазн хайпануть, напугать, запутать и предложить свои экспертные услуги, оказался слишком велик. Схема простая: выдираем из налогового кодекса рандомные цитаты (ну а кто его будет читать целиком, правда же?), делаем страшный расчет и БИНГО: подписчики боятся, ставят лайки, пишут комментарии, пересылают ролик и записываются на консультацию.

Не хочу давать лишний пиар, но чтобы вы понимали масштаб проблемы (и это, кстати, вполне приличный блогер): вот ссылка.

Ничего не смущает? Ну, хотя бы, что под эту логику попадают абсолютно все, кто взял даже рыночную ипотеку до августа 2023 года. Да-да, вот такие тогда были рыночные ставки. И уж точно все счастливые обладатели льготных, семейных, айтишных и тем более нулевых ипотек. Для нулевой ипотеки даже страшно считать материальную выгоду. А мы и не будем. Потому что незачем. Потому что нужно читать Налоговый кодекс. И давайте сначала разберемся, что это за материальная выгода.

- Налог на ипотеку – хайп для инфоцыган

- Почему эта тема вдруг возникла сейчас?

- Пример расчета налога на материальную выгоду

- Как не платить налог на материальную выгоду?

В блогосфере бурно обсуждают новый «налог на ипотеку», то есть на материальную выгоду, если ставка по ипотеке существенно ниже текущей ключевой ставки. Налоговая отвечает канцеляризмами, понять которые под силу не каждому. Виктор Зубик, основатель компании Smarent, разобрался, что это за налог и кому все же придется его заплатить (спойлер: таких немного).

Налог на ипотеку – хайп для инфоцыган

Блогеры взбудоражены. Появился повод напугать своих подписчиков, да еще какой! Прокатилась волна слухов, что всем, кому досталась ипотека по ставке ниже 14% (это 2/3 от ключевой), придется заплатить налог на материальную выгоду, и не жалкие 13%, а сразу 35%. Налоговая в лучших традициях бюрократического сленга, объяснила все так, что запутала всех еще больше: чтоб даже самим было непонятно, и никто ни за что не отвечал.

А там где непонятно, как звонки от риелторов после просмотра ЦИАНа, возникают инфоцыгане. Для многих блогеров соблазн хайпануть, напугать, запутать и предложить свои экспертные услуги, оказался слишком велик. Схема простая: выдираем из налогового кодекса рандомные цитаты (ну а кто его будет читать целиком, правда же?), делаем страшный расчет и БИНГО: подписчики боятся, ставят лайки, пишут комментарии, пересылают ролик и записываются на консультацию.

Не хочу давать лишний пиар, но чтобы вы понимали масштаб проблемы (и это, кстати, вполне приличный блогер): вот ссылка.

Ничего не смущает? Ну, хотя бы, что под эту логику попадают абсолютно все, кто взял даже рыночную ипотеку до августа 2023 года. Да-да, вот такие тогда были рыночные ставки. И уж точно все счастливые обладатели льготных, семейных, айтишных и тем более нулевых ипотек. Для нулевой ипотеки даже страшно считать материальную выгоду. А мы и не будем. Потому что незачем. Потому что нужно читать Налоговый кодекс. И давайте сначала разберемся, что это за материальная выгода.

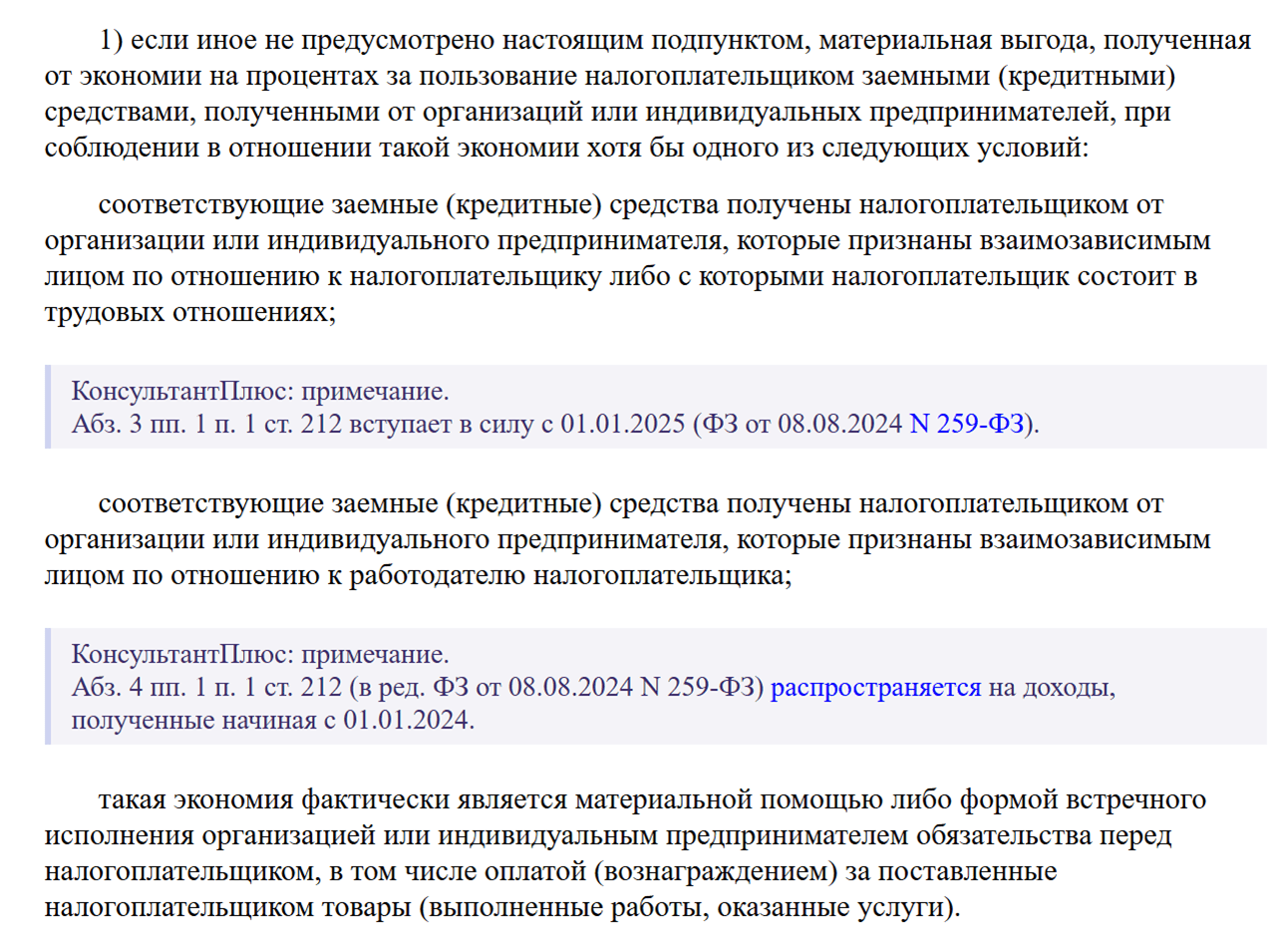

Налоговый кодекс, в частности, статья 212, объясняет это понятие.

• Во-первых, это экономия на процентах по кредитам, полученным от работодателя. То есть вы работаете ну, например, в Сбере и получили ипотеку в Сбере, но под специальную ставку, не как любой другой человек с улицы, а с небольшим бонусом. Поздравляю, у вас возникла материальная выгода.

• Во-вторых, это снова экономия на процентах. Но на это раз, вы сотрудник не Сбера, а другой компании, которая признана взаимозависимой от этого самого Сбера. Ну, например, его дочерняя компания.

• В-третьих, это материальная помощь или встречное исполнение обязательств. Ну, например, вы оказали Сберу какие-то услуги – дали консультацию, провели экспертизу и так далее. И вместо прямой оплаты вам Сбер выдает кредит по супер-ставке «для своих». Тут тоже есть материальная выгода.

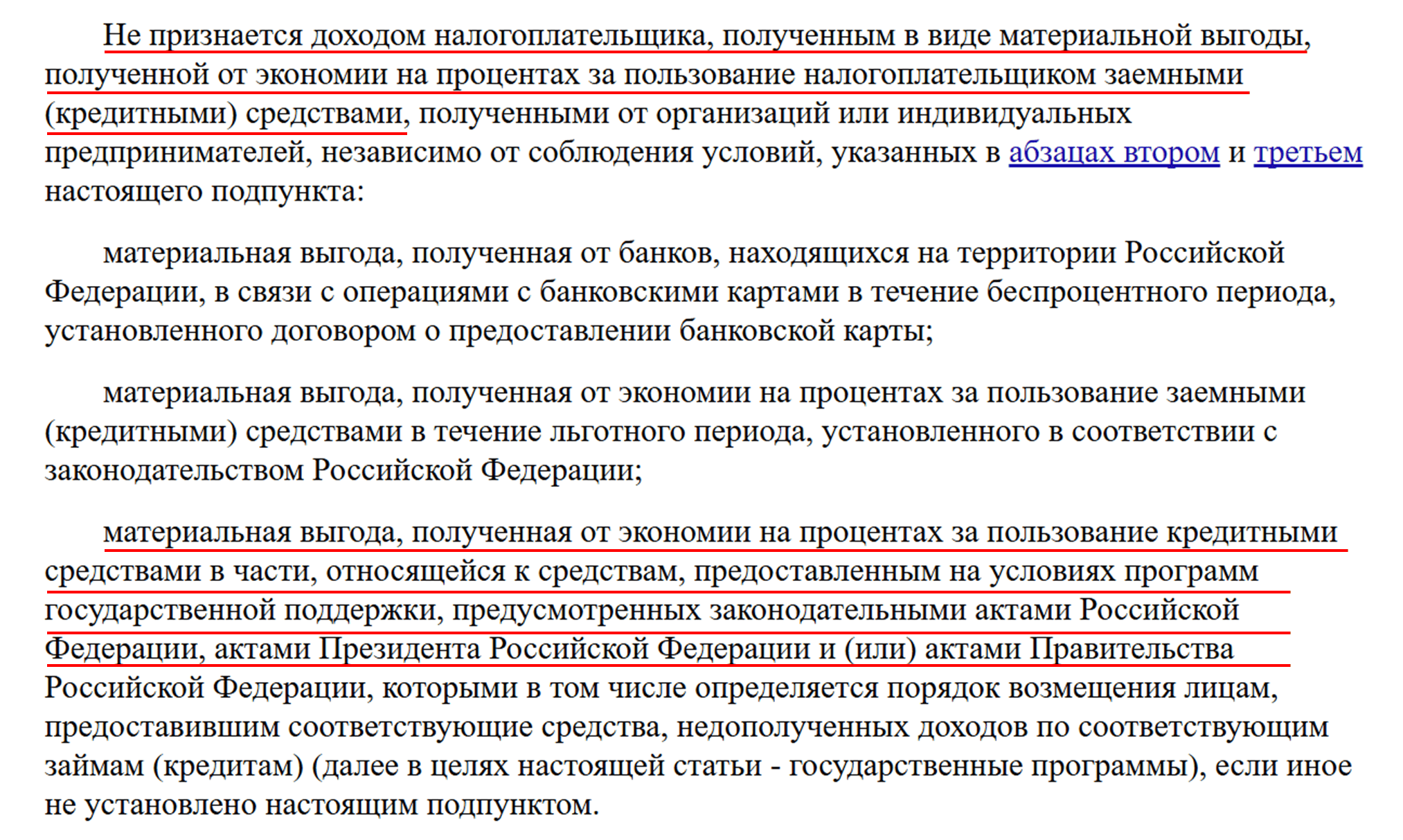

Если же вы просто заемщик с улицы, пришли в Сбер, ВТБ, Альфу и взяли льготную, семейную, дальневосточную, или любую другую ипотеку с господдержкой, то тема с материальной выгодой для вас НЕ существует. И это прямо прописано в Пункте 1 Статьи 212, на которую все ссылаются. Там написано:

• Во-первых, это экономия на процентах по кредитам, полученным от работодателя. То есть вы работаете ну, например, в Сбере и получили ипотеку в Сбере, но под специальную ставку, не как любой другой человек с улицы, а с небольшим бонусом. Поздравляю, у вас возникла материальная выгода.

• Во-вторых, это снова экономия на процентах. Но на это раз, вы сотрудник не Сбера, а другой компании, которая признана взаимозависимой от этого самого Сбера. Ну, например, его дочерняя компания.

• В-третьих, это материальная помощь или встречное исполнение обязательств. Ну, например, вы оказали Сберу какие-то услуги – дали консультацию, провели экспертизу и так далее. И вместо прямой оплаты вам Сбер выдает кредит по супер-ставке «для своих». Тут тоже есть материальная выгода.

Если же вы просто заемщик с улицы, пришли в Сбер, ВТБ, Альфу и взяли льготную, семейную, дальневосточную, или любую другую ипотеку с господдержкой, то тема с материальной выгодой для вас НЕ существует. И это прямо прописано в Пункте 1 Статьи 212, на которую все ссылаются. Там написано:

То есть, если вы никак не связаны с банком, не являетесь его собственником или его работником, то никакой материальной выгоды у вас не возникает.

Почему эта тема вдруг возникла сейчас?

Ну, тема возникла совсем не сейчас, просто до 24 года действовал мораторий на этот налог. Поэтому – нет налоговых начислений, нет проблем. То есть по кредитам, полученным до 31 декабря 2023 года никаких начислений нет и не будет. Как говорится, что было в Вегасе, остается в Вегасе. Что было до 2024 года – налоговую в плане материальной выгоды больше, похоже, не интересует. Поэтому всем ипотечникам с кредитами по ставке ниже 14%, можно выдыхать – вам налог не придет.

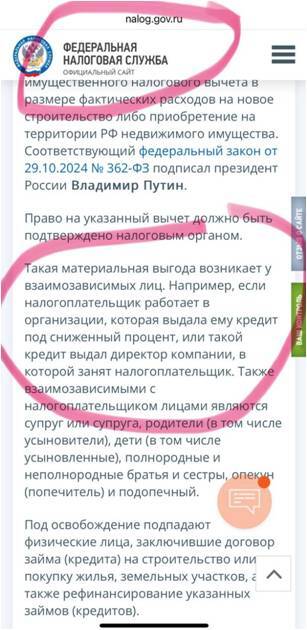

А вот с 1 января 2024 года это налоговое послабление отменили. И уже в 2025-м году многие люди, которые взяли кредит там же где работают, получили бы очень неприятный сюрприз в виде сильно урезанной зарплаты. Получили бы, если бы 29 октября президент не подписал Федеральный закон №362-ФЗ. Этот документ, по сути, освобождает граждан от уплаты налога с материальной выгоды. Что подтверждает и Налоговая.

Почему эта тема вдруг возникла сейчас?

Ну, тема возникла совсем не сейчас, просто до 24 года действовал мораторий на этот налог. Поэтому – нет налоговых начислений, нет проблем. То есть по кредитам, полученным до 31 декабря 2023 года никаких начислений нет и не будет. Как говорится, что было в Вегасе, остается в Вегасе. Что было до 2024 года – налоговую в плане материальной выгоды больше, похоже, не интересует. Поэтому всем ипотечникам с кредитами по ставке ниже 14%, можно выдыхать – вам налог не придет.

А вот с 1 января 2024 года это налоговое послабление отменили. И уже в 2025-м году многие люди, которые взяли кредит там же где работают, получили бы очень неприятный сюрприз в виде сильно урезанной зарплаты. Получили бы, если бы 29 октября президент не подписал Федеральный закон №362-ФЗ. Этот документ, по сути, освобождает граждан от уплаты налога с материальной выгоды. Что подтверждает и Налоговая.

Итак, кому все-таки придется подкопить на налог на материальную выгоду? Спойлер – таких совсем немного. Должны совпадать, ИМЕННО СОВПАДАТЬ, два условия.

1. Как мы уже говорили, ставка, по которой вы взяли кредит, должна быть ниже, чем две трети от ключевой – то есть сейчас, в ноябре 2024 года, при ключевой ставке 21% это 14%.

2. Федеральный закон еще раз объясняет, что для возникновения материальной выгоды между заемщиком и кредитором должны быть ВЗАИМОЗАВИСИМЫЕ ОТНОШЕНИЯ. То есть, в основном, это сотрудники или собственники банков или компаний, которые получили в этом же банке скидку к общей ставке. Или это может быть родственник индивидуального предпринимателя, который берет кредит у этого ИП.

Но, важно понимать, что налог будет начисляться именно на разницу, на дельту между ставкой для всех и вашей фактической ставкой. Например, все берут семейную ипотеку под 6%, а вам, как сотруднику дали под 5%. Вот на этот 1 бонусный процентный пункт вам и начислят налог в 35%. Декларировать ничего не надо, работодатель сам всё сделает за вас.

Пример расчета налога на материальную выгоду

Но для тех, кто хочет разобраться и посчитать все сам, предлагаю следующее упражнение.

Давайте рассчитаем налог с материальной выгоды при получении беспроцентного займа от работодателя в размере 10 млн ₽.

Мы берем остаток по кредиту на начало месяца и умножаем его на две трети ставки ЦБ на конец месяца. В нашем примере у нас на начало ноября остаток 10 млн, а две трети от ставки ЦБ – это 14%. Дальше применяем вот такую формулу:

Остаток*2/3 ставки ЦБ / 365 дней в году * 30 дней в ноябре * 35%

То есть в нашем примере для суммы в 10 млн за ноябрь нужно будет заплатить 40 274 рубля. К декабрю ваш долг может сократиться, а значит и сумма к уплате поменяется.

Как не платить налог на материальную выгоду?

Как раз благодаря Федеральному закону №362, можно получить освобождение от уплаты НДФЛ на материальную выгоду даже взаимозависимым и даже при бонусной ставке. Это возможно при соблюдении двух условий одновременно:

Первое – кредит был получен на покупку или строительство жилья.

И второе – вы имеете право на получение имущественного вычета, которое должно быть подтверждено налоговой. Напомню, при покупке недвижимости вы имеете права вернуть до 650 тысяч ₽, уплаченных в бюджет в виде НДФЛ – 260 тысяч, если купили на собственные деньги, а остальную часть – по процентам при покупке в ипотеку. Если вы еще этой возможностью не воспользовались, то это ваш шанс.

Если у вас есть сомнения в отношении вашей ситуации, то рекомендую отправить запрос в Налоговую и проконсультироваться с юристами.

1. Как мы уже говорили, ставка, по которой вы взяли кредит, должна быть ниже, чем две трети от ключевой – то есть сейчас, в ноябре 2024 года, при ключевой ставке 21% это 14%.

2. Федеральный закон еще раз объясняет, что для возникновения материальной выгоды между заемщиком и кредитором должны быть ВЗАИМОЗАВИСИМЫЕ ОТНОШЕНИЯ. То есть, в основном, это сотрудники или собственники банков или компаний, которые получили в этом же банке скидку к общей ставке. Или это может быть родственник индивидуального предпринимателя, который берет кредит у этого ИП.

Но, важно понимать, что налог будет начисляться именно на разницу, на дельту между ставкой для всех и вашей фактической ставкой. Например, все берут семейную ипотеку под 6%, а вам, как сотруднику дали под 5%. Вот на этот 1 бонусный процентный пункт вам и начислят налог в 35%. Декларировать ничего не надо, работодатель сам всё сделает за вас.

Пример расчета налога на материальную выгоду

Но для тех, кто хочет разобраться и посчитать все сам, предлагаю следующее упражнение.

Давайте рассчитаем налог с материальной выгоды при получении беспроцентного займа от работодателя в размере 10 млн ₽.

Мы берем остаток по кредиту на начало месяца и умножаем его на две трети ставки ЦБ на конец месяца. В нашем примере у нас на начало ноября остаток 10 млн, а две трети от ставки ЦБ – это 14%. Дальше применяем вот такую формулу:

Остаток*2/3 ставки ЦБ / 365 дней в году * 30 дней в ноябре * 35%

То есть в нашем примере для суммы в 10 млн за ноябрь нужно будет заплатить 40 274 рубля. К декабрю ваш долг может сократиться, а значит и сумма к уплате поменяется.

Как не платить налог на материальную выгоду?

Как раз благодаря Федеральному закону №362, можно получить освобождение от уплаты НДФЛ на материальную выгоду даже взаимозависимым и даже при бонусной ставке. Это возможно при соблюдении двух условий одновременно:

Первое – кредит был получен на покупку или строительство жилья.

И второе – вы имеете право на получение имущественного вычета, которое должно быть подтверждено налоговой. Напомню, при покупке недвижимости вы имеете права вернуть до 650 тысяч ₽, уплаченных в бюджет в виде НДФЛ – 260 тысяч, если купили на собственные деньги, а остальную часть – по процентам при покупке в ипотеку. Если вы еще этой возможностью не воспользовались, то это ваш шанс.

Если у вас есть сомнения в отношении вашей ситуации, то рекомендую отправить запрос в Налоговую и проконсультироваться с юристами.

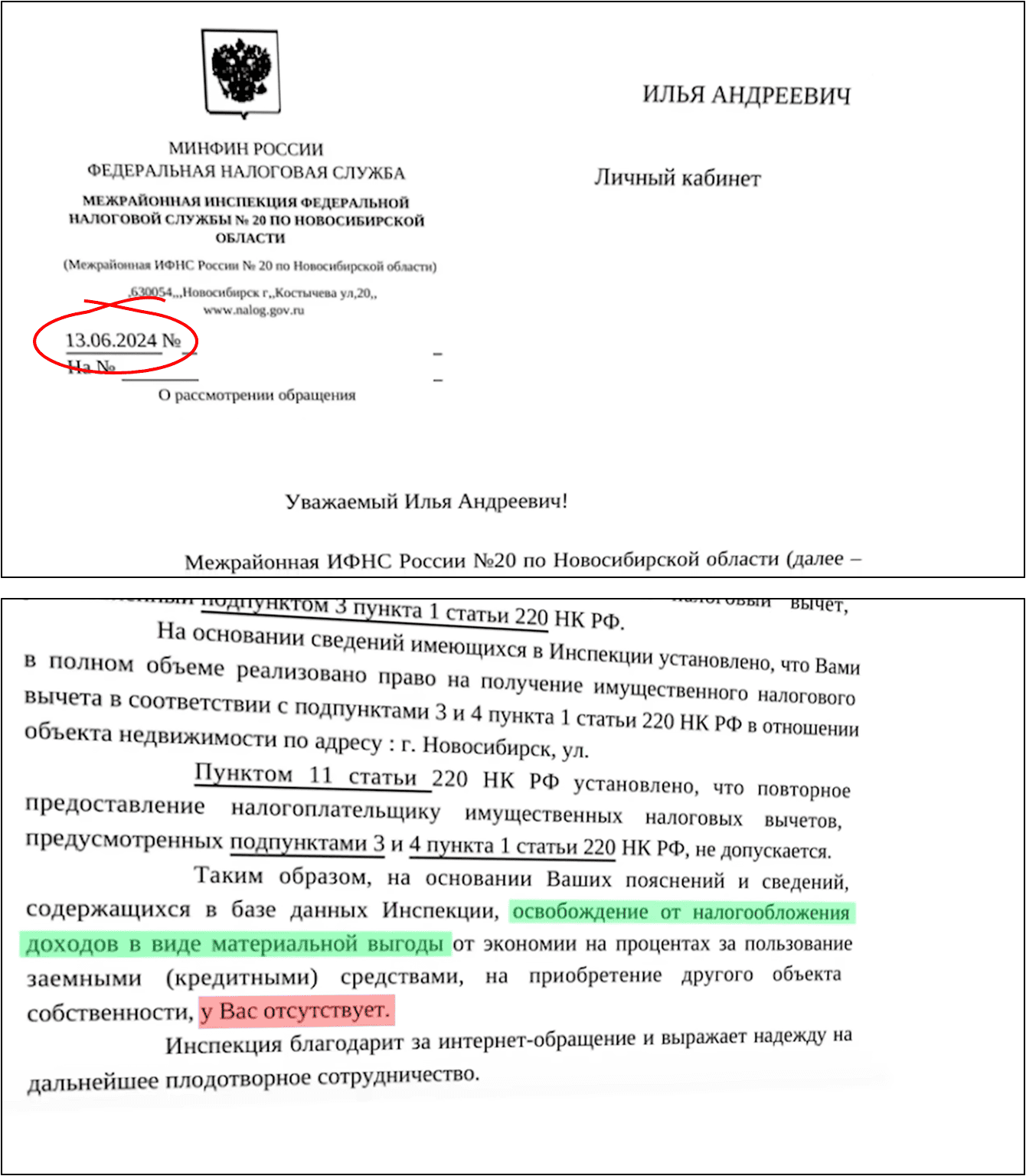

В ролике, про который я рассказывал в начале, блогер цитирует письмо из Налоговой, где написано, что права на освобождение от налогообложения материальной выгоды нет. И якобы это весомое доказательство ее идеи, что платить придется всем. Хочу отметить три момента:

1. Мы не знаем, что конкретно спрашивал автор запроса, какая у него ситуация.

2. Дата ответа Налоговой 13 июня. То есть до поправок в августе и Федерального закона, принятого 29 октября. А они как раз и исправили ситуацию с этой мутной частью статьи 212.

3. Наконец, письмо из Налоговой с ответом на запрос – это не истина в последней инстанции. Ответы пишут люди. А тема новая. Налоговая тоже ошибается, и ошибки свои признает. Иногда просто при обращении, а иногда через суд. Поэтому я рекомендую все же проконсультироваться с юристом-налоговиком, если у вас есть сомнения. А не слушать блогеров, даже меня.

Кстати в комментариях девушке-блогеру накидали шишек в панамку. И вполне справедливо. Я с уважением отношусь к Насте, она делает большое дело, но в этом вопросе, мне кажется, произошло ровно то, что говорила Анетта Орлова в нашем интервью: когда человек допускает ошибку и вместо того, чтобы ее признать и быстро исправить, начинает ее глубже закапывать себя. Кстати посмотрите этот подкаст, если не видели, это интересный взгляд на инвестиции.

Выводы:

1. Если вы брали кредит до 1 января 2024 года, тема с налогами на материальную выгоду вас не касается.

2. Если у вас обычная ипотека с господдержкой – льготная, семейная, IT, арктическая, сельская и т.п., тема с налогами на материальную выгоду вас тоже не касается.

3. Если у вас необычная ипотека с господдержкой, а есть плюшки от работодателя в виде пониженной ставки, ну, скажем не 8% по льготной ипотеке, а 5%, то вам придется заплатить налог с разницы, то есть в этом случае с 3 процентных пунктов. Формулу расчета я дал выше, но считать и удерживать все равно будет работодатель.

4. Если вы получили кредит от вашего работодателя (взаимозависимые отношения) и это не кредит с господдержкой, то вы попадаете на налог в 35% с разницы между вашей ставкой и две трети от ключевой ставки. Но тут есть исключение при совпадении двух условий: вы берете кредит на квартиру или дом и вы не пользовались ранее налоговым вычетом. В этом случае вы освобождаетесь от этого налога. Но право на налоговый вычет нужно подтвердить.

5. Ну и общее правило. В любой непонятной ситуации надо проконсультироваться с профессионалом. В данном случае – с юристом, специализирующимся на налоговом законодательстве.

1. Мы не знаем, что конкретно спрашивал автор запроса, какая у него ситуация.

2. Дата ответа Налоговой 13 июня. То есть до поправок в августе и Федерального закона, принятого 29 октября. А они как раз и исправили ситуацию с этой мутной частью статьи 212.

3. Наконец, письмо из Налоговой с ответом на запрос – это не истина в последней инстанции. Ответы пишут люди. А тема новая. Налоговая тоже ошибается, и ошибки свои признает. Иногда просто при обращении, а иногда через суд. Поэтому я рекомендую все же проконсультироваться с юристом-налоговиком, если у вас есть сомнения. А не слушать блогеров, даже меня.

Кстати в комментариях девушке-блогеру накидали шишек в панамку. И вполне справедливо. Я с уважением отношусь к Насте, она делает большое дело, но в этом вопросе, мне кажется, произошло ровно то, что говорила Анетта Орлова в нашем интервью: когда человек допускает ошибку и вместо того, чтобы ее признать и быстро исправить, начинает ее глубже закапывать себя. Кстати посмотрите этот подкаст, если не видели, это интересный взгляд на инвестиции.

Выводы:

1. Если вы брали кредит до 1 января 2024 года, тема с налогами на материальную выгоду вас не касается.

2. Если у вас обычная ипотека с господдержкой – льготная, семейная, IT, арктическая, сельская и т.п., тема с налогами на материальную выгоду вас тоже не касается.

3. Если у вас необычная ипотека с господдержкой, а есть плюшки от работодателя в виде пониженной ставки, ну, скажем не 8% по льготной ипотеке, а 5%, то вам придется заплатить налог с разницы, то есть в этом случае с 3 процентных пунктов. Формулу расчета я дал выше, но считать и удерживать все равно будет работодатель.

4. Если вы получили кредит от вашего работодателя (взаимозависимые отношения) и это не кредит с господдержкой, то вы попадаете на налог в 35% с разницы между вашей ставкой и две трети от ключевой ставки. Но тут есть исключение при совпадении двух условий: вы берете кредит на квартиру или дом и вы не пользовались ранее налоговым вычетом. В этом случае вы освобождаетесь от этого налога. Но право на налоговый вычет нужно подтвердить.

5. Ну и общее правило. В любой непонятной ситуации надо проконсультироваться с профессионалом. В данном случае – с юристом, специализирующимся на налоговом законодательстве.